本文內(nèi)容較長��,在開頭列出目錄以供參考:

1 . 策略和時機共同決定兼并收購策略的成功與否

2. 三舉措維持公司價格領(lǐng)袖地位

3. 新生化業(yè)務(wù)帶動公司新一輪騰飛

三���、國內(nèi)外固廢行業(yè)發(fā)展對比1. 中國垃圾清運量維持高增長,環(huán)衛(wèi)市場空間廣闊

2. 我國仍處于“去填埋化”發(fā)展過程中

3. 垃圾計量收費或成行業(yè)發(fā)展最大催化因素

美國廢物管理公司 (Waste Management, Inc.��,以下簡稱WM)成立于1968年,經(jīng)過多年的成長和發(fā)展��,從數(shù)個小型垃圾收集站逐步發(fā)展為全球固廢的絕對龍頭��。公司在目前在美國和加拿大地區(qū)為市政��、商業(yè)��、工業(yè)及居民客戶提供廢品管理服務(wù)���,包括收集��、轉(zhuǎn)運���、再利用���、資源回收服務(wù)。

截止2018年5月23日��,WM市值達357億美元��。公司2017年垃圾處理量高達1.13億噸��,實現(xiàn)營業(yè)收入145億美元��,EBIT和EBITDA分別為26和40億美元��。公司2017年固廢營業(yè)收入居全球第一���,領(lǐng)先第二名威立雅達70%,而這一切都建立在公司僅在美國和加拿大運營的基礎(chǔ)上���,充分展現(xiàn)出公司在固廢領(lǐng)域的絕對統(tǒng)治力���。

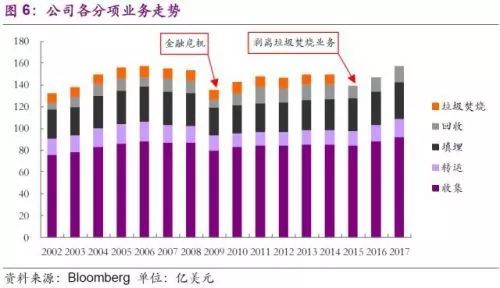

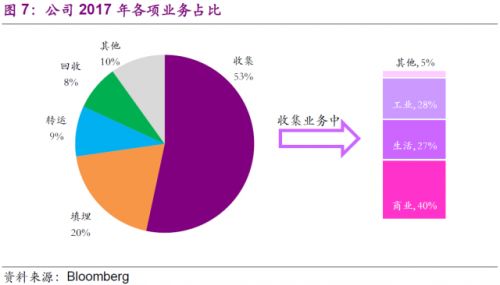

2000年以來��,美國固廢市場成熟���,公司盈利穩(wěn)定,形成以環(huán)衛(wèi)為主���、多元化協(xié)同發(fā)展的業(yè)務(wù)模式���。2014年剝離垃圾焚燒業(yè)務(wù)后,公司盈利能力持續(xù)增強��。

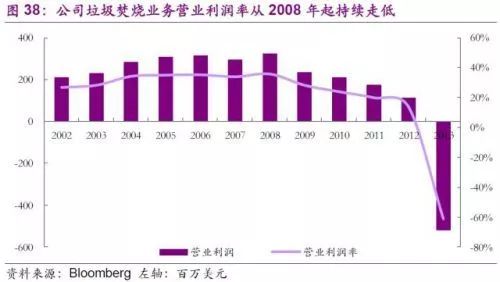

公司的核心業(yè)務(wù)是垃圾收集轉(zhuǎn)運填埋一體化的傳統(tǒng)運營模式��,占營業(yè)收入比重穩(wěn)定維持在85—90%之間��;原本可以帶給公司穩(wěn)定收益和現(xiàn)金流的垃圾焚燒業(yè)務(wù)營業(yè)收入和利潤自2010年起隨著垃圾焚燒上網(wǎng)電價的走低而持續(xù)下滑���,最終被剝離���。

由于金融危機和垃圾焚燒電價下降等多重因素共同作用,公司ROE自2007年起逐步走低��。隨著多個長期垃圾焚燒發(fā)電合同的到期��,公司需要重新按照市場價格續(xù)簽合同,經(jīng)過慎重評估后��,公司在2013年確認了高達4.83億美元的Wheelabrator公司商譽減值���,在營業(yè)收入略有增長的情況下��,將公司EBIT從2012年的18.5億美元直線拉低至10.8億美元��,帶動公司營業(yè)利潤率跌破10%���,ROE也降到不足2%。

雖然2014年Wheelabrator營業(yè)收入有所增長��,但是站在公司長期戰(zhàn)略性角度考慮���,垃圾焚燒業(yè)務(wù)已不再屬于公司核心業(yè)務(wù)。公司最終于2014年正式出售Wheelabrator子公司及其全部垃圾焚燒業(yè)務(wù)���。經(jīng)過2015年的剝離陣痛后���,公司營業(yè)利潤率和ROE重新回到歷史高位。

公司的發(fā)展之路并非一帆風順���。通過1970—1990年間的大肆并購擴張���,從傳統(tǒng)的收集轉(zhuǎn)運領(lǐng)域拓展到回收���、危廢等市場,公司成功成為全球第一的固廢公司��。但因擴張過快���、戰(zhàn)略不當?shù)纫蛩?�,公司?999年被市值和營業(yè)收入遠小于自己的USA Waste Services Inc并購���,財務(wù)丑聞事件最終被披露也使得公司股價一落千丈。合并后的公司并沒有從此一蹶不振���,而是通過不斷優(yōu)化公司經(jīng)營策略���,聚焦核心主業(yè)的同時大力發(fā)展新生化業(yè)務(wù),引領(lǐng)公司一路走高至目前的近400億美元市值���。

鑒于市場已經(jīng)從時間歷史發(fā)展層面對公司有了較為清晰的闡述���,本文將試圖從公司在整體發(fā)展過程中的“外因內(nèi)策”——外因即美國整體經(jīng)濟及市場在公司發(fā)展過程中的變遷��,內(nèi)策即公司在發(fā)展過程中內(nèi)部制定的三個決定性策略���,兩個層面進行更加細致的分析,以期換一個角度解析WM的發(fā)展之路��,從而為我國固廢行業(yè)及公司的發(fā)展提供另一種思路的意見��。

縱觀WM發(fā)展的歷史��,它既享受到外部經(jīng)濟和行業(yè)高速發(fā)展所帶來的廣闊市場��,也需經(jīng)歷經(jīng)濟危機和市場轉(zhuǎn)型所帶來的陣痛���。公司為搶占市場份額,穩(wěn)固龍頭地位��,實現(xiàn)股東最大化方面做出了多方面努力��,制定了各類執(zhí)行策略以期達到目標���,而我們認為其中最重要的是三項策略��,也是我們將進一步細致分析的���,即兼并收購,維持價格領(lǐng)袖地位���,以及探索差異化路線��。

縱觀WM的發(fā)展史���,兼并和收購一直貫穿其中。改變公司歷史的一次兼并發(fā)生在1998年��,公司與USA Waste Services Inc.(以下簡稱UW)合并��,新公司名稱保留為Waste Management��。值得注意的是���,本次兼并的提出方并不是當時全美第一的固廢龍頭WM提出���,而是由當時全美第三的UW提出兼并��,同時新公司的CEO也由原UW的CEO擔任��。為了更好的分析WM的并購發(fā)展���,我們將分別研究WM(合并后),原WM(以下簡稱WMI)��,以及UW分別的發(fā)展并購史��。

1) WMI��,對的戰(zhàn)略���,錯的時機

WMI的成長十分迅猛���,借著美國個人經(jīng)濟發(fā)展和固廢行業(yè)發(fā)展的東風,公司從1968年成立開始��,通過十分激進的收購策略收購了全美各地的小型垃圾收運公司���。公司在1971年成功上市���,并在1972年進行了多達133次收購,營收提升至8200萬美元���。在1984年��,公司通過收購Service Corporation of America��,在大力發(fā)展危廢市場的同時��,成為了美國第一大垃圾轉(zhuǎn)運商���。隨后,公司先后通過1988年收購Wheelabrator和1990年初與Stone Container聯(lián)合���,分別打開了垃圾焚燒和垃圾回收的市場��,至此確立了垃圾收集轉(zhuǎn)運���、垃圾焚燒、與垃圾回收利用“三輪驅(qū)動”的發(fā)展方式��。

在美國成功擴張的同時���,WMI也抓住了在國際市場上發(fā)展的機遇���。1975年���,公司通過與當?shù)仄髽I(yè)成立合資公司的方式,成功的打開了沙特首都利雅得的環(huán)衛(wèi)市場��,這也是世界上第一個跨國的環(huán)衛(wèi)合同���。這個合同的示范效應(yīng)給了WMI世界范圍的關(guān)注���。1980年,公司先后成功進入了阿根廷��、委內(nèi)瑞拉��、澳大利亞��、部分歐洲國家���,以及香港的危廢及環(huán)衛(wèi)市場��,并于1990年成為了世界最大的固廢龍頭��。

進入90年代��,公司不滿足于現(xiàn)有的業(yè)務(wù)模式���,意圖通過繼續(xù)的并購開拓多元化市場。然而結(jié)果卻超出了公司的預想���。公司于1993年更名為WMX Technologies��,意在體現(xiàn)公司多元化的業(yè)務(wù)范圍��。通過收購��,公司先后進入危廢��、石棉移除��、金屬腐蝕處理���、甚至是草坪養(yǎng)護市場。與之前的垃圾焚燒和垃圾回收不同的是���,上述行業(yè)在初期均需要大量資金投入��,回報卻極其有限��。公司的多領(lǐng)域擴張在一開始收到了回報��,股價從1993年初的8.87美元一路上揚至1997年初的18.86美元��,漲幅達112%���。

然而隨著以上業(yè)務(wù)過多的占用了公司的現(xiàn)金流��,且利潤率并不理想��,帶動公司營業(yè)收入在1997年整體走低��。雖然公司在1997年更名回到WMI���,表明公司將聚焦主業(yè),并且計劃變賣掉25億美元的非核心且表現(xiàn)不佳的資產(chǎn)���,但是當年多達11.8億美元的虧損已經(jīng)為公司次年被收購埋下了隱患��。

2) UW���,聚焦核心業(yè)務(wù)帶動公司高速發(fā)展

與行業(yè)龍頭WMI相比���,UW則是固廢行業(yè)的新生力量。1984年UW成立之時��,WMI已經(jīng)是全美第一大垃圾轉(zhuǎn)運商���。然而��,UW通過采用與WMI初期發(fā)展相同的策略,即通過大量的并購來搶占市場���,擴張其核心業(yè)務(wù)���,成功的在1996年成為了全美第三大的垃圾轉(zhuǎn)運商。與WMI不同的是���,公司并沒有被有著廣闊市場但成本相對較高的危廢和垃圾回收業(yè)務(wù)所影響��,而是堅持收購垃圾回收轉(zhuǎn)運公司���,在核心業(yè)務(wù)擴張的同時維持高利潤。在1997年���,公司雖然營業(yè)收入為26億���,遠低于WMI的92億美元���,但是凈利潤267萬美元使公司成為全美最賺錢的固廢公司。

值得一提的是UW高速發(fā)展的源動力���,公司CEO John E.Drury���。作為Browning-Ferris Industries(以下簡稱“BFI”)的總裁兼COO,Drury用了10年時間引領(lǐng)BFI成為全美第二大固廢公司的位置��,然而因為不接受公司CEO大力發(fā)展垃圾回收行業(yè)的決定���,離開公司并于1994年擔任UW的CEO���。Drury僅花了3年時間,通過1995年的5次大型收購���,以及1996年的30次小型收購��,將公司的營業(yè)收入從1994年的434萬美元大幅增長至1997年的26億美元��,增速高達598倍��。

3) WM���,重整旗鼓后實現(xiàn)騰飛

并購��,意料之外���,情理之中

UW在1998年正式提出的并購意向出乎大多人的預料。雖然WMI在1997年虧損11.8億元��,但其營業(yè)收入和市值仍是當之無愧的固廢老大��;而UW在固廢行業(yè)排名第三���,營收更是只有WMI的不到1/3。但是我們認為��,以下三個因素促使了這次并購的成功��。

利潤���,利潤���!

高營收和高市占率彰顯了公司的龍頭地位��,但是對于董事會和股東來說��,最核心的始終是利潤���。公司從1992年以來利潤逐年下滑,多元化業(yè)務(wù)發(fā)展的模式并沒有給公司帶來預期的利潤���,在搶占市場的同時��,虧損逐年加劇���,并于1997年達到11.8億美元的歷史最高值。反觀UW��,在核心業(yè)務(wù)高速成長的同時保持了高利潤率���,1997年的267萬美元凈利潤達到歷史新高��,也是當年美國最賺錢的固廢公司���。

管理層的差距

WMI的創(chuàng)始人H.Wayne Huizenga和Buntrock帶領(lǐng)公司通過100余次收購成功登上美國固廢公司之巔���。當Huizenga于1984年離開公司后,Buntrock大力發(fā)展其他業(yè)務(wù)和海外市場��,帶領(lǐng)公司持續(xù)發(fā)展為全球第一的固廢公司��。

然而當Buntrock于1996年退休后���,公司在短短2年間更換了多達4次CEO��,管理層的紊亂帶來決策的混亂��,公司利潤持續(xù)走低��。在WMI內(nèi)患重重的同時���,UW卻在Drury 1994年上任后飛速發(fā)展��,營業(yè)收入和凈利均實現(xiàn)階梯式增長���。Drury曾在WMI的競爭對手BFI公司任職總裁達10年之久���,對WMI可謂知根知底��。WMI新CEO Robert Miller上任伊始���,Drury便通過電話形式詢問了并購的可能性,開啟了并購的操作��。

丑聞的刺激

WMI于1998年2月公布了震驚全美的虛增利潤丑聞���,公司承認在1992年至1997年前三個季度��,通過改變折舊方法,混淆資本性支出與收益支出��,利用收購隨意計提環(huán)境準備��,以及少計其他準備等方法��,虛增稅前利潤總額達14.3億美元(SEC通報數(shù)字)���,虛報比例近50%。公司同時宣布將在1997年計提17億美元的資產(chǎn)減值準備���,這也是當時全美最大的利潤操縱舞弊案���。丑聞被揭露后��,公司的名譽瞬間跌入谷底��,帶給UW趁虛而入的絕好機會��。

兩家公司于1998年正式合并���。合并后的CEO由原UW的CEO Drury擔任,名稱保留原WMI名稱�,WM在美國固廢市場的占有份額也增長至20%,公司開始了第二輪的發(fā)展��。

合并后的發(fā)展��,還是收購

合并后的WM��,先要處理好WMI留下的各種隱患��。公司花了一年的時間�,處理好了虛增利潤的丑聞,兩個公司合并后業(yè)務(wù)的重組及人員的更迭后��,在1999年底開始了新一輪的收購計劃��。

合并后的WM并沒有完全擯棄原WMI的收購思路��,在原有垃圾收運轉(zhuǎn)運的基礎(chǔ)上�,利用公司在危廢和垃圾焚燒、回收領(lǐng)域既有的基礎(chǔ)�,重新拓展以上領(lǐng)域;同時�,公司也在積極謀求轉(zhuǎn)型,將目光鎖定新興業(yè)務(wù)市場��。WM的收購策略分為以下兩種:

一是收購大體量的核心業(yè)務(wù)��。 公司核心業(yè)務(wù)在美國已占據(jù)領(lǐng)先地位�,合并后,公司先是迅速拿下了BFI(全美第二大固廢公司)的加拿大全部業(yè)務(wù)��,緊接著又收購了全美第九大固廢公司Eastern Environmental Services��。公司在穩(wěn)固開展自有優(yōu)勢垃圾收運業(yè)務(wù)的基礎(chǔ)上�,先是在1999年收購公司垃圾焚燒領(lǐng)域支柱Wheelabrator的剩余33%股權(quán),隨后分別在2011年�、2013年收購全美最大的固廢第三方服務(wù)運營商Oakleaf Global Holding和私營回收公司Greenstar,穩(wěn)固提高公司在垃圾收運��、垃圾轉(zhuǎn)運��、以及垃圾回收等核心業(yè)務(wù)上的領(lǐng)先地位。

公司的收購之路也并不是一帆風順�,公司曾在2008年兩次試圖收購當時全美第二大固廢公司的Republic Services(以下簡稱RSG)未果,并在當年10月宣稱因金融危機而放棄收購意圖�。

值得注意的是公司發(fā)起收購的時間。2008年6月23日��,RSG宣布將與Allied Waste合并��,而當時Allied Waste和RSG分別是美國第二�、第三大固廢公司。消息宣布后一個月內(nèi)��,WM就向RSG提出了收購要約��,但未能實現(xiàn)�。

二是收購專業(yè)化的新生業(yè)務(wù)。 隨著固廢傳統(tǒng)市場業(yè)務(wù)趨于飽和�,公司也在積極求變。一方面�,公司利用自有團隊積極研發(fā)已有業(yè)務(wù)的轉(zhuǎn)型,另一方面��,公司先后在2009至2016年��,通過多次收購成熟的專業(yè)化新生公司��,拓展了醫(yī)廢、有機垃圾��、建筑垃圾�、電子回收等市場�,并取得了一定成績。需要注意的是��,公司的以上收購雖涉及不同細分領(lǐng)域�,但核心觀念一致,即加大資源回收再利用��,這也契合美國固廢市場的轉(zhuǎn)型�,進一步優(yōu)化完善固廢處理全產(chǎn)業(yè)鏈發(fā)展。

價格領(lǐng)袖是指經(jīng)由同業(yè)的龍頭公司現(xiàn)行制定產(chǎn)品某一期間內(nèi)的價格后��,其它公司根據(jù)制定的價格��,就其同質(zhì)產(chǎn)品確定其價格�。行業(yè)的競爭對手如果期望維持已有的市場份額,只能與領(lǐng)先公司制定的價格相匹配�。WM在通過兼并收購占據(jù)統(tǒng)治性的市場份額后,利用龍頭地位果斷選擇了支配型價格領(lǐng)先策略�,進一步通過“收益導向策略”、“合并重組”�、“剝離不良資產(chǎn)”這三項舉措的實施維持其價格領(lǐng)袖的地位�。

1) 收益導向�,價格領(lǐng)先的核心決策

WM采取了能夠保障利益相關(guān)者的“收益導向策咯”,該策略把關(guān)注點更多放在收益而不僅是產(chǎn)出量上�。在市場增長放緩,公司對營業(yè)收入預估不樂觀的情況下�,公司認為如果單純追逐產(chǎn)量,有可能導致在原有業(yè)務(wù)增量不足的情況下��,不得不通過降低價格的方式以期獲取新生業(yè)務(wù)產(chǎn)量��,而這種以低價換產(chǎn)量的方式與公司一貫的經(jīng)營理念背道而馳��。比起單純看到產(chǎn)量的增加�,WM更期望得到公平的價格和合理的市場份額。

公司在1998年底合并后便堅決的采用了收益導向策略來優(yōu)化公司業(yè)務(wù)結(jié)構(gòu)��,首當其沖調(diào)整的便是海外業(yè)務(wù)�。北美外業(yè)務(wù)是助力公司成為全球最大固廢公司的核心驅(qū)動之一,為公司帶來了可觀的營業(yè)收入�。但是隨著競爭的逐步加大,北美外業(yè)務(wù)的營業(yè)利潤逐步下滑�。公司僅用2年時間便基本完成了海外業(yè)務(wù)的剝離,這一切還是發(fā)生在美國和加拿大營業(yè)收入同步下滑的基礎(chǔ)上�,可見公司的決心。更值得稱道的是��,2年間公司營業(yè)利潤實現(xiàn)了明顯增長,股價也隨之走高��,充分體現(xiàn)出了收益導向策略的成功之處��。

2) 合并重組��,核心在于減少支出

公司在發(fā)展過程中共經(jīng)歷過兩次大規(guī)模的合并重組��,一次發(fā)生在1998年因并購引起的合并重組�,前文已有描述��,在此不再贅述��;另一次則發(fā)生在金融危機后�,而這次半主動半被動式的合并重組,也給公司后續(xù)的發(fā)展提供了有利保障��。

2009年1月��,全球經(jīng)濟危機迫使公司進行進一步的裁員與重組��。公司一方面通過大規(guī)模裁員實現(xiàn)長期的成本節(jié)約和避免養(yǎng)老金負債��,另一方面通過合并業(yè)務(wù)提高收集業(yè)務(wù)線路的生產(chǎn)率來應(yīng)對經(jīng)濟危機期間造成的產(chǎn)量下降��。在WM的實地業(yè)務(wù)中,市場區(qū)域的數(shù)量從45個減少合并到25個�,公司員工數(shù)量也從2008年的45900減少到2009年43400個。本次重組為公司未來每年節(jié)省了近1.2億美元�。

3) 剝離不良資產(chǎn),輕裝上陣更有活力

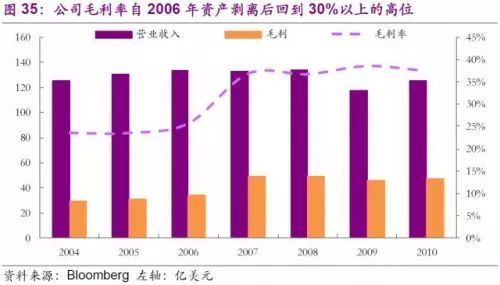

剝離不良資產(chǎn)�,一方面可以令公司充分聚焦核心主業(yè),另一方面也與公司收益導向的原則相匹配�。在固廢市場增長放緩的大背景下,公司先后在2006年至2008年和2014年兩個階段進行了較大規(guī)模的不良資產(chǎn)剝離��。

第一次剝離起始于2006年��,WM于2015年三季度開始提出剝離盈利能力差的核心業(yè)務(wù)以及非核心業(yè)務(wù)資產(chǎn)的議題��,并于2006年正式執(zhí)行�。公司在2007年主要剝離了公司的東部盈利能力較差的資產(chǎn),出售資產(chǎn)收益0.33億美元�。次年剝離了南部盈利能力較差的資產(chǎn),出售資產(chǎn)收益為0.29億美元��。公司的營收規(guī)模雖因資產(chǎn)剝離而略有下降�,但毛利水平回歸到了30%以上的歷史高位。

第二次剝離則發(fā)生在2014年�,公司退出了對中國市場的股權(quán)投資,同時剝離了全資子Wheelabrator公司以及全部的垃圾焚燒業(yè)務(wù)。

公司在2009年8月��,通過其子公司W(wǎng)heelabrator對上海環(huán)境集團(上海城投的全資子公司)進行了40%的股權(quán)投資�,同時持續(xù)提供技術(shù)服務(wù),以期打開中國廣闊的垃圾焚燒市場�。

然而,隨著中國GDP增速自2012年起逐步放緩�,固廢市場的成長趨勢也有所緩解。雖然中國對于固廢業(yè)務(wù)的需求和服務(wù)價格的增長是公司極為看中的�,但是同時也會面臨兩方面的問題:一是中國固廢市場競爭激烈,WM作為外來者并不具有太多優(yōu)勢��;二是固廢行業(yè)的前期拓展需要長期且大量的投資來推動基礎(chǔ)設(shè)施項目的落地�,更多業(yè)務(wù)的開展和市場份額的擴張��,有違公司聚焦北美主業(yè)的核心理念�。所以公司在2014年正式退出了中國市場。

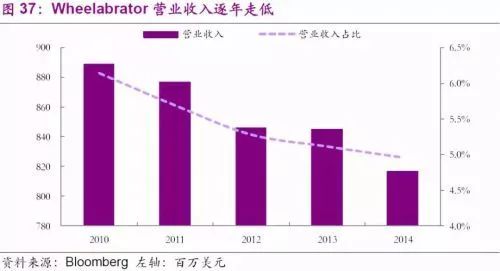

對Wheelabrator業(yè)務(wù)的剝離則屬意料之外��,情理之中��。Wheelabrator作為公司綠色能源業(yè)務(wù)的核心子公司�,長期為公司提供穩(wěn)定的收益和現(xiàn)金流。截止2014年��,Wheelabrator共有15個垃圾焚燒發(fā)電廠和4個獨立電廠,年均垃圾焚燒量達740萬噸�,年均發(fā)電能力達768兆瓦,在全美垃圾發(fā)電行業(yè)處領(lǐng)先水平�。然而隨著垃圾發(fā)電行業(yè)的增速放緩,Wheelabrator自2010年起營業(yè)收入持續(xù)走低�,營業(yè)收入占比也由巔峰時的6.1%下滑至5.0%。WM為了獲得更充裕的自由現(xiàn)金流��,可以對公司的核心固體廢棄物業(yè)務(wù)進行進一步的投資布局��,在2014年以13億美元的交易對價將Wheelabrator進行了出售剝離��。

進一步分析��,Wheelabrator營業(yè)收入走低的核心因素是垃圾焚燒發(fā)電上網(wǎng)電價的持續(xù)下跌�。再加上Wheelabrator原來簽訂的數(shù)個高于現(xiàn)上網(wǎng)電價的長期合同到期,需要按現(xiàn)行電價重新續(xù)簽��,公司認為Wheelabrator已無法為公司提供穩(wěn)定的收益�,并在2013年確認了高達4.83億美元的商譽減值,隨后于2014年宣布剝離Wheelabrator的全部業(yè)務(wù)�。

3. 新生化業(yè)務(wù)帶動公司新一輪騰飛

公司的第三項策略是探索差異化路線。隨著傳統(tǒng)固廢市場的日益成熟�,公司開始在新生業(yè)務(wù)上發(fā)力。在保持傳統(tǒng)收集/轉(zhuǎn)運業(yè)務(wù)上體量和優(yōu)勢的同時��,公司積極在綠色能源、特殊垃圾回收��、以及太陽能研發(fā)等新生業(yè)務(wù)領(lǐng)域進行拓展�。

1) “Single Stream”發(fā)展穩(wěn)固公司龍頭地位

公司最為知名且成功的創(chuàng)新便是“Single Stream”回收。早在1990年初��,公司便開始了“Single Stream”的市場研究��?!癝ingle Stream”有很多優(yōu)點,它可以減少垃圾車運輸時間和成本��,減少人工勞力�,提高居民回收熱情,最重要的是它可以有效提高垃圾回收量多達40%�。公司一直在擴大“Single Stream”的使用力度�,截止2016年, 公司運營的96家回收廠中有43家使用“Single Stream”��,占比近45%�。

2)沼氣—天然氣,新工藝帶來新收益

公司一直走在廢物能源化利用的前列��。公司在1980年建成了美國第一個商業(yè)化垃圾焚燒發(fā)電廠�,并于1990年領(lǐng)先研發(fā)了填埋沼氣發(fā)電的技術(shù)。截止2009年,公司的填埋沼氣發(fā)電量占全美國填埋沼氣發(fā)電量的60%之多�,可見其在填埋沼氣利用的市場霸主地位。

在此基礎(chǔ)上�,公司也在領(lǐng)先研究填埋沼氣—天然氣的市場化進程。公司先是于2005年在加州建立了全球最大的填埋沼氣—LNG處理廠��,隨后分別于2014和2016年在俄亥俄州和伊利諾伊州建立了兩座填埋沼氣—壓縮天然氣處理廠��。上述天然氣的產(chǎn)出在兩方面得到利用:一是用于公司自有的垃圾收集車(40%)�,二是進入天然氣管網(wǎng)銷售,在降低公司運營成本的同時也提供了一定營收��。

3) 電子回收和上門回收的有機結(jié)合

固廢處理的源頭來自于固廢收集�。公司依靠其在傳統(tǒng)固廢收集/轉(zhuǎn)運上的龍頭優(yōu)勢,在收集物的種類和方式上進行了優(yōu)化:種類上�,電子廢物的分類化收集成為公司突破口;方式上��,一站式上門回收成公司革新點��。

電子廢物回收

電子廢物(手機�、硒鼓、電腦等)隨著科技進步的發(fā)展呈大幅上漲趨勢�。不得當?shù)奶幚黼娮訌U物會造成嚴重的環(huán)境污染。公司通過整合原有家居用品的回收市場�,將電子廢物回收業(yè)務(wù)合并��,形成了“產(chǎn)品回收集團”�?!爱a(chǎn)品回收集團”通過郵寄小件,再銷售��,以及拆解再利用等三方面業(yè)務(wù)實現(xiàn)了電子廢物的回收和再利用�。在此基礎(chǔ)上,公司通過與高級別的第三方處理中心合作��,將該項業(yè)務(wù)拓展到加拿大�,真正實現(xiàn)了北美地區(qū)的電子廢物回收全覆蓋。

上門回收

在電子廢物回收業(yè)務(wù)加速發(fā)展的同時��,其他危廢處理也是公司關(guān)注的重點�。公司的“At Your Door Special CollectionSM”正是專門為居民用戶處理危廢而推出的一站式服務(wù)。包括車用產(chǎn)品�、電池、園林化學物質(zhì)�、特別是熒光燈等危廢均可通過公司專用的危廢收集車上門收取��。公司的固廢收集車(包括危廢)也是公司的一大亮點��,截止2016年��,已有多達18500輛使用天然氣驅(qū)動,在為環(huán)保服務(wù)的同時也真正做到了自我環(huán)保價值的體現(xiàn)��。

4) 建筑+有機��,業(yè)務(wù)多元化發(fā)展打開新市場

在維持傳統(tǒng)回收行業(yè)市場領(lǐng)先地位的同時��,公司積極拓展其他領(lǐng)域回收��,先后在建筑垃圾和有機垃圾(包括餐廚和庭院垃圾)領(lǐng)域?qū)崿F(xiàn)突破��,成功占據(jù)一定市場份額��。

建筑垃圾

早在2000年初�,公司便積極發(fā)展建筑垃圾的回收工作。公司在2009年至2014年間��,通過10余家建筑垃圾回收廠占據(jù)了穩(wěn)定市場份額�,建筑行業(yè)的季節(jié)性高峰特性也為公司在夏季的營業(yè)收入做出了可觀貢獻。而在2011年��,公司又創(chuàng)新式的推出了“分散回收跟蹤工具”��,通過跟蹤使用在工程中的重復利用建筑材料��,幫助工程項目方更好地完成綠色建筑的目標��。截止2015年,通過跟蹤工具的幫助�,已有多達 41萬噸的建筑垃圾得到回收或再利用,比2013年的37萬噸增長10%�。

燃煤電廠的飛灰收集也是公司關(guān)注的重點。美國的燃煤電廠如今采用“活性炭注入法”用以去除廢氣中的汞元素��,而使用后的活性炭會隨飛灰一起排出��。對于一般飛灰�,普遍做法是回收利用于混凝土中,但夾雜活性炭的飛灰由于碳含量增多�,會對混凝土的耐久性有較大影響。公司通過新研發(fā)的“Carbon BlockerSM”飛灰回收系統(tǒng)��,通過一次性安裝在燃煤電廠后��,利用液相化學和散裝粉體處理的方法對燃煤電廠的飛灰進一步處置��,提高其本身的質(zhì)量后再行回收利用于混凝土生產(chǎn)中��,以保證混凝土本身的耐久性�。隨著“活性炭注入法”在美國燃煤電廠的推廣,公司在2012年研發(fā)的系統(tǒng)在2015年的處理飛灰量達100萬噸��,收入相較2012年已翻4倍��,成為公司另一個可觀的業(yè)績增長點�。

有機垃圾

公司的有機垃圾技術(shù)研究始于2008年,通過成功試點及推廣��,公司的有機物回收處理廠從2008年的單廠試點運營增長到2011年的36個投產(chǎn)使用�,有機垃圾處理量從2010年的125萬噸增長到2011年的250萬噸,1年內(nèi)便實現(xiàn)了翻倍增長�。

公司還在傳統(tǒng)堆肥處理有機垃圾的基礎(chǔ)上進行了新技術(shù)的研發(fā)。公司在2013年新研發(fā)的有機廢物集中回收系統(tǒng)(CORe)�,通過對商業(yè)食物垃圾的處理,制成泥漿后送至污水處理廠的厭氧消化池��,可以提升多達70%的厭氧消化的能量產(chǎn)生量�。公司在2015年已有3家處理廠使用CORe系統(tǒng)處理8000噸的商業(yè)食物垃圾,未來仍有擴張計劃��。

三�、國內(nèi)外固廢行業(yè)發(fā)展對比

為了更好的探索我國固廢行業(yè)未來的發(fā)展趨勢,我們選取在垃圾焚燒領(lǐng)域領(lǐng)先全球的日本�,在資源回收利用領(lǐng)域首屈一指的德國,以及在固廢綜合利用上領(lǐng)先我國的美國等三個國家的固廢行業(yè)從多方面進行對比��,找不足�,尋優(yōu)勢,為我國固廢行業(yè)的發(fā)展起到借鑒��。

1. 中國垃圾清運量維持高增長,環(huán)衛(wèi)市場空間廣闊

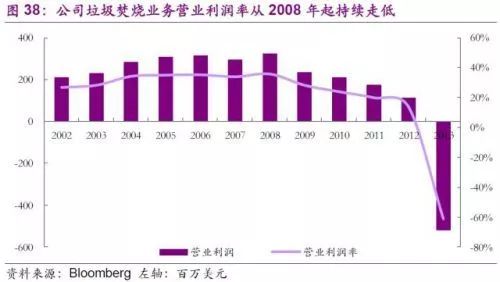

美國�、日本、德國同為全球領(lǐng)先的發(fā)達國家�,早在二十世紀90年代便實現(xiàn)了100%垃圾清運率,所以它們的垃圾產(chǎn)生量也是他們的垃圾清運量�。美國垃圾清運量從二十世紀90年代起仍在持續(xù)增長,目前維持在2.3億噸左右�;德國垃圾清運量偶有波動,基本維持在5千萬噸��;日本垃圾清運量更是從1990年的5千萬噸減少到2015年的4千萬噸左右�。中國垃圾清運量伴隨著經(jīng)濟高速發(fā)展,在2001年起計入縣城垃圾清運量后達到2億噸水平��,總量和美國持平并在2012年實現(xiàn)超越�,成為全球垃圾清運第一大國。

增速方面��,美國近30年間雖持續(xù)增長��,但復合年均增速不足1%�;德國基本實現(xiàn)固廢0增長;日本更是從2000年起連年實現(xiàn)固廢負增長��。中國近30年復合年均增速略超5%,近7年基本維持在4%左右�。按照《“十三五”全國城鎮(zhèn)化生活垃圾無害化處理設(shè)施建設(shè)規(guī)劃》,預計到2020年中國垃圾清運量將達4億噸�,未來4年年均增速有望持續(xù)超10%��。

年度人均垃圾產(chǎn)生與清運量與經(jīng)濟發(fā)展水平正相關(guān)��。美國常年保持在700千克/人?年以上��,位居全球之首��。德國稍次�,近十年恢復到600千克/人?年水平。日本率先提出3R(減少原料��、再利用�、資源回收)的固廢處理標準并堅持執(zhí)行,近20年來人均垃圾清運量已減至300千克/人?年左右�。中國雖然總垃圾清運量已位居全球第一,但人均垃圾清運量距其他三國尚有不小距離�,隨著城鎮(zhèn)垃圾清運率的進一步提升,以及農(nóng)村垃圾產(chǎn)生及清運量的進一步提升�,中國環(huán)衛(wèi)市場存在較大空間。

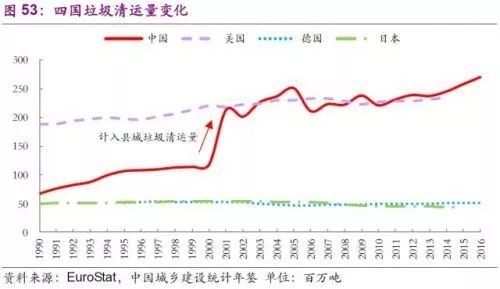

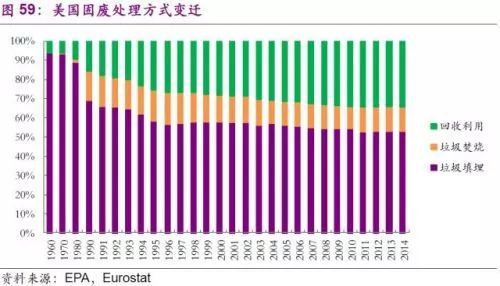

固廢行業(yè)的發(fā)展��,基本是逐漸完善固廢最大化利用產(chǎn)業(yè)鏈的過程。德國和日本作為目前領(lǐng)先的翹楚�,固廢行業(yè)發(fā)展已較為成熟,在固廢綜合管理及利用方面屬國際領(lǐng)先水平��。而因兩國地理情況�、文化差異等因素的不同,它們在利用方式上也存在明顯不同��。日本的主流固廢處理方式是垃圾焚燒��,焚燒處理率常年維持穩(wěn)定�,2016年達78%;德國的主流固廢處理方式則是回收利用��,回收利用率從1993年的不足30%增長到2016年的66%��。兩國在固廢行業(yè)發(fā)展上有著共同的特點—“去填埋化”�。哪怕是衛(wèi)生化填埋,也存在占用土地資源�,垃圾能源利用率較低等缺點。日本的填埋處理率持續(xù)降低�,自2008年起已低于2%;德國更是在2009年基本實現(xiàn)了垃圾0填埋��。

美國在經(jīng)歷了1980—2000年期間大規(guī)模的“去填埋化”后�,近年來固廢處理方式較為穩(wěn)定�,填埋仍是其主流處理方式�,2014年占比近53%,垃圾焚燒和回收利用占比分別為13%和34%�。由于垃圾焚燒有著處理成本較高,領(lǐng)避效應(yīng)等不利因素��,該處理方式恐較難在美國進一步發(fā)展��?�;厥绽媚壳半m因分揀環(huán)節(jié)成本較高�,導致近年來在美國的發(fā)展速度有所放緩�,但是我們認為,隨著垃圾分類觀念的進一步普及��,和龍頭企業(yè)市場化力度的進一步加大��,美國回收利用處理占比有望進一步提升��。

與以上發(fā)達國家相比�,垃圾焚燒和縣城垃圾無害化處理是我國生活固廢處理行業(yè)近兩年的發(fā)展趨勢,而精細化處理則是固廢行業(yè)的未來發(fā)展目標�。我國的城市垃圾無害化處理率經(jīng)過近幾年的發(fā)展,在2016年達到96.68%��,完成2020年100%目標可期,而縣城垃圾無害化處理率在2016年為85.22%��,已提前完成“十三五”目標�,但距100%無害化處理率仍存在一定距離。處理方式方面�,隨著無害化處理量的增長,我國的垃圾填埋量和垃圾焚燒量均實現(xiàn)了快速增長��,垃圾焚燒占比也在政府的大力支持下穩(wěn)步提升��,2017年已達41%�,完成2020年50%目標同樣值得期待。

3. 垃圾計量收費或成行業(yè)發(fā)展最大催化因素

縱觀美國�、德國、日本的市政垃圾收費方式��,雖然在各個國家的具體地區(qū)略有不同��,但其根本原則都是“pay as you throw”��,即垃圾計量收費制度�。這個制度的核心理念是“誰污染、誰負擔”��,即要求垃圾產(chǎn)生者根據(jù)垃圾的產(chǎn)生量(重量或體積)為單位進行付費��,在一定程度上減少了政府在垃圾清運環(huán)節(jié)的支出。以美國為例��,目前實施垃圾計量收費制度的1200個城市��,每戶居民根據(jù)當?shù)卣?/strong>實施細則需繳納40~50美元/月的垃圾清運費用�。

中國目前的市政垃圾清運的收費制度由2002年發(fā)布的兩個文件《關(guān)于實行城市生活垃圾處理收費制度促進垃圾處理產(chǎn)業(yè)化的通知》和《關(guān)于推進城市污水、垃圾處理產(chǎn)業(yè)化發(fā)展的意見》而起��,其中要求各省市結(jié)合實際情況制定相應(yīng)的額收費管理辦法和實施細則��,但是實施情況并不理想�,收費制度的強制性和規(guī)范性有較大欠缺��,征收率普遍偏低�,少量的征收也遠無法覆蓋垃圾清運成本,政府財政支出負擔日益加重��。

但是 隨著垃圾分類和垃圾清運市場化進程的逐步完善�,我們認為未來中國有可能參照以上發(fā)達國家的收費模式。 在2017年12月20日住建部發(fā)《關(guān)于加快推進部分重點城市生活垃圾分類工作的通知》(以下簡稱“通知”)中��,明確提出要“完善生活垃圾收費政策�,逐步建立差別化的收費制度,實現(xiàn)按量收費�?!比涨?�,廣州市作為第一個“吃螃蟹”的中國內(nèi)地城市�,《廣州市生活垃圾分類管理條例(草案)》已提請市人大審議,其中首次提出了按照“多產(chǎn)生多收費”等多項原則進行收費��。

垃圾分類和按量收費的有效結(jié)合��,可有效帶動我國固廢行業(yè)的未來發(fā)展�。“通知”中同時明確,2018年3月底前�,北京、天津�、上海等46個重點城市要出臺生活垃圾分類管理實施方案或行動計劃,明確年度工作目標��,細化工作內(nèi)容��,量化工作任務(wù)�。垃圾的有效分類一方面可以極大提高垃圾回收利用率,減少垃圾填埋處理率��,另一方面可以有效解決我國垃圾混合導致的水分高��、熱值低�、燃燒產(chǎn)生有害物質(zhì)多的三大問題�,進一步提高垃圾焚燒的效率��。

我們認為��,如果我國未來全面推廣垃圾計量收費制度��,從傳統(tǒng)的政府付費轉(zhuǎn)變?yōu)槭褂谜吒顿M�,政府一方面可以提高居民從源頭實施“固廢減量化”的積極性,同時促使垃圾分類的有效開展��;一方面可以減少政府的財政支出負擔��,優(yōu)化投資結(jié)構(gòu)��;更重要的是��,垃圾計量收費制度或?qū)母旧细淖兾覈h(huán)衛(wèi)市場的發(fā)展模式��,從原來的政策驅(qū)動轉(zhuǎn)變真正的市場驅(qū)動��,極大推動環(huán)衛(wèi)市場化進程的發(fā)展�,也將進一步催生市場集中度的提升�,比肩WM的固廢龍頭將應(yīng)運而生。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品�,目的在于傳遞更多信息��,并不代表本網(wǎng)贊同其觀點�。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題��,如發(fā)生涉及內(nèi)容��、版權(quán)等問題��,文章來源方自負相關(guān)法律責任�。

3. 如涉及作品內(nèi)容、版權(quán)等問題�,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益��。