垃圾焚燒市場(chǎng):預(yù)計(jì)“十四五”總市場(chǎng)規(guī)模超 3700 億

規(guī)劃層面:多地發(fā)布及修訂專項(xiàng)規(guī)劃���、出臺(tái)“十四五”規(guī)劃

2017 年 12 月 12 日,國(guó)家發(fā)改委聯(lián)合五部委下發(fā)《關(guān)于進(jìn)一步做好生活垃圾焚燒發(fā)電廠規(guī) 劃選址工作的通知》���,要求各?�。▍^(qū)���、市)應(yīng)編制本地區(qū)省級(jí)生活垃圾焚燒發(fā)電中長(zhǎng)期專項(xiàng) 規(guī)劃�����。截至 2022 年 5 月底��,全國(guó)已有 21 個(gè)?�。▍^(qū)��、市)發(fā)布中長(zhǎng)期專項(xiàng)規(guī)劃及修訂稿��, 13 個(gè)?��。▍^(qū)、市)相繼發(fā)布涉及生活垃圾焚燒發(fā)電的“十四五”規(guī)劃���,整理后得到 29 個(gè) 省(區(qū)�����、市)規(guī)劃新增項(xiàng)目數(shù)量合計(jì) 974 個(gè),新增處理規(guī)模合計(jì) 84.3 萬噸/日�����。其中���,規(guī)劃 新增項(xiàng)目數(shù)量前三的?�。▍^(qū)�����、市)為河北�����、江蘇和安徽���,分別為 78/71/65 個(gè),規(guī)劃新增處 理規(guī)模前三的?����。▍^(qū)、市)為廣東��、江蘇和河北��,分別為 7.4/7.2/7.1 萬噸/日���。

2021 年 5 月 6 日��,國(guó)家發(fā)改委�����、住房城鄉(xiāng)建設(shè)部印發(fā)《“十四五”城鎮(zhèn)生活垃圾分類和處 理設(shè)施發(fā)展規(guī)劃》(“十四五”規(guī)劃)���,規(guī)劃指出,“十三五”期間���,城鎮(zhèn)生活垃圾設(shè)施處理能 力超過 127 萬噸/日�����,生活垃圾無害化處理率達(dá)到 99.2%��,全國(guó)共建成生活垃圾焚燒廠 254 座��,累計(jì)在運(yùn)行生活垃圾焚燒廠超過 500 座���,焚燒設(shè)施處理能力 58 萬噸/日,全國(guó)城鎮(zhèn)生 活垃圾焚燒處理率約 45%��,初步形成了新增處理能力以焚燒為主的垃圾處理發(fā)展格局�����。對(duì)比國(guó)家發(fā)改委���、住房城鄉(xiāng)建設(shè)部于 2016 年 12 月 31 日印發(fā)的《“十三五”全國(guó)城鎮(zhèn)生活垃 圾無害化處理設(shè)施建設(shè)規(guī)劃》(“十三五”規(guī)劃)中各項(xiàng)目標(biāo)�����,“十三五”期間��,垃圾收運(yùn)和 利用��、垃圾無害化處理方面��,除西部及東北部分地區(qū)建制鎮(zhèn)垃圾無害化處理率低于 30%�����, 未完成規(guī)劃目標(biāo)(70%)以外���,其他目標(biāo)均完成或基本完成��;垃圾焚燒處理方面��,累計(jì)焚 燒處理能力達(dá)到 58 萬噸/日���,基本完成“十三五”規(guī)劃目標(biāo) 59.14 萬噸/日,東部地區(qū)城市 生活垃圾焚燒處理率完成規(guī)劃目標(biāo)(60%)�����,但是中西部地區(qū)城市生活垃圾焚燒處理率未完 成規(guī)劃目標(biāo)(50%)���,導(dǎo)致全國(guó)城鎮(zhèn)生活垃圾焚燒處理率(45%)低于規(guī)劃目標(biāo) 9 個(gè)百分點(diǎn)���, 因此“十四五”期間中西部地區(qū)仍存在較大規(guī)模的垃圾焚燒市場(chǎng)空間。

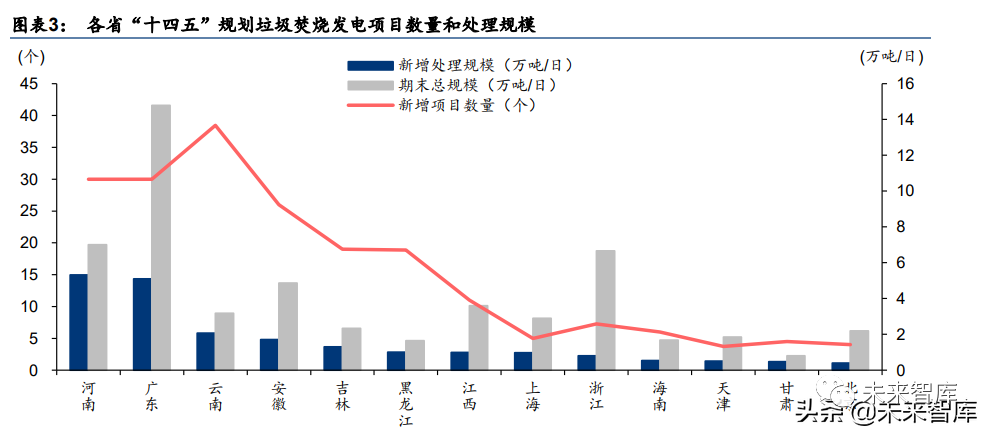

“十四五”規(guī)劃提出�����,到 2025 年底���,全國(guó)城鎮(zhèn)生活垃圾焚燒處理能力達(dá)到 80 萬噸/日左右�����, 相對(duì)“十三五”末期增量空間為 22 萬噸/日���;城市生活垃圾焚燒處理能力占比 65%左右,相對(duì) “十三五”末期提升空間仍有 20 個(gè)百分點(diǎn)�����。此外 13 個(gè)?�。▍^(qū)�����、市)相繼發(fā)布涉及生活垃圾焚 燒發(fā)電的“十四五”規(guī)劃���,結(jié)合國(guó)家統(tǒng)計(jì)局公布的 2020 年生活垃圾焚燒發(fā)電產(chǎn)能數(shù)據(jù)�����,我 們測(cè)算得到“十四五”期間 13 個(gè)?�。▍^(qū)���、市)規(guī)劃新增垃圾焚燒項(xiàng)目 204 個(gè)�����,新增產(chǎn)能 21.2 萬噸/日�����,其中��,規(guī)劃新增處理規(guī)模前二的?�。▍^(qū)�����、市)為河南和廣東���,分別為 5.3/5.1 萬噸/日,對(duì)應(yīng)規(guī)劃新增項(xiàng)目數(shù)量均為 30 個(gè)���。

市場(chǎng)規(guī)模測(cè)算:預(yù)計(jì)“十四五”垃圾焚燒總市場(chǎng)規(guī)模超 3700 億

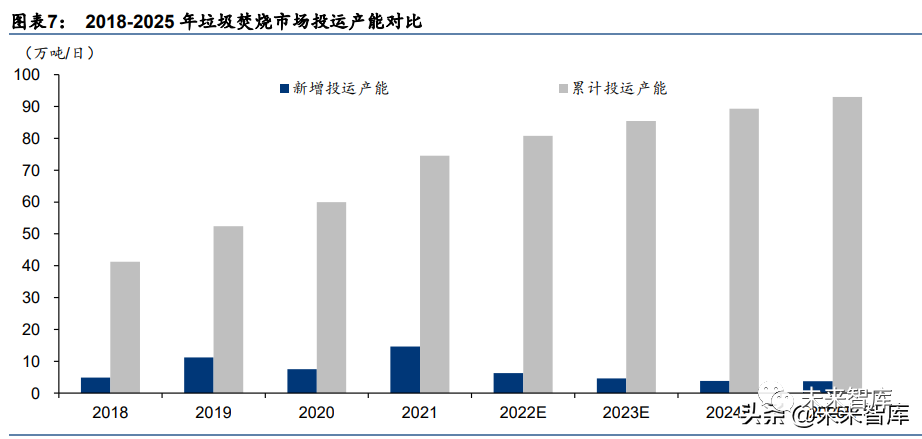

通過對(duì)生活垃圾焚燒信息平臺(tái)和電廠聯(lián)盟網(wǎng)所列示的全國(guó)生活垃圾焚燒項(xiàng)目(全口徑���,包含 城市及縣城)進(jìn)行統(tǒng)計(jì)���,2019-2021 年新增投運(yùn)產(chǎn)能分別為 10.8/8.5/13.9 萬噸/日,2021 年 底城鎮(zhèn)垃圾焚燒投運(yùn)產(chǎn)能達(dá) 74.5 萬噸/日���,與 2025 年垃圾焚燒處理規(guī)模達(dá) 80 萬噸/日的十四 五目標(biāo)僅相差 5.5 萬噸/日��,我們預(yù)計(jì) 2022-2023 年提前完成“十四五”目標(biāo)將是大概率事件。自上而下測(cè)算���,2022-2024 年新增產(chǎn)能分別為 6.3/4.6/3.8 萬噸/日�����,新增產(chǎn)能明顯放緩��。1) 假設(shè)總?cè)丝诒3?0.1%左右的增長(zhǎng)率��,參考社科院《中國(guó)農(nóng)村發(fā)展報(bào)告 2020》��,假設(shè)城鎮(zhèn)化 率由 2021 年的 64.7%逐步提高至 2025 年 65.5%���;2)考慮到固廢法修訂草案二審稿提出��, 城鄉(xiāng)結(jié)合部或者人口密集的農(nóng)村的生活垃圾��,可納入城市生活垃圾分類收集�����、運(yùn)輸���、處理 系統(tǒng),假設(shè) 2020-2025 年人均生活垃圾清運(yùn)量保持增長(zhǎng)���,由 0.92 提高至 1.04 千克/(人·日)���, 生活垃圾無害化處理率由 99.4%提高至 100.0%;3)根據(jù)“十四五”規(guī)劃公布的數(shù)據(jù)��,2020 年我國(guó)城鎮(zhèn)垃圾焚燒占無害化處理的比例約 45%��,2025 年目標(biāo)為 65%左右���,結(jié)合各省垃 圾焚燒中長(zhǎng)期規(guī)劃和“十四五”規(guī)劃���,假設(shè) 2021-2025 年垃圾焚燒占無害化處理的比例逐 年提升至 49%/53%/57%/61%/65%���。綜合以上假設(shè),得到 2022-2025 年生活垃圾焚燒處理 能力 80.8/85.4/89.3/93.0 萬噸/日��,對(duì)應(yīng)新增處理能力 6.3/4.6/3.8/3.7 萬噸/日�����。

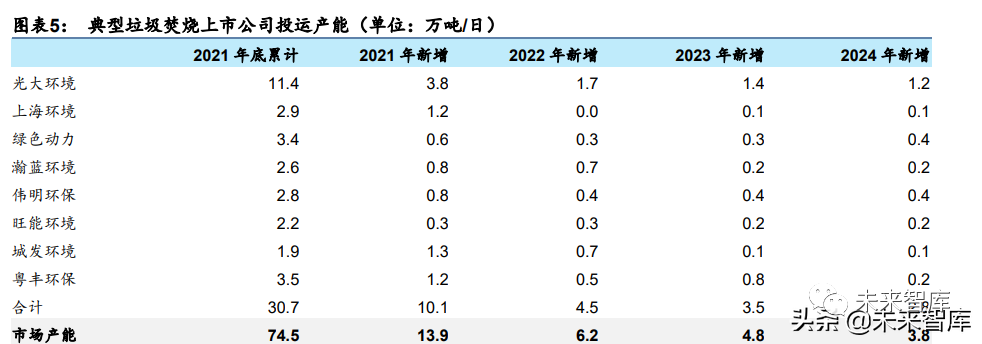

同時(shí)��,我們選取光大環(huán)境等 8 家典型垃圾焚燒上市公司�����,根據(jù)我們對(duì)投產(chǎn)項(xiàng)目的統(tǒng)計(jì)和對(duì) 在建項(xiàng)目的投產(chǎn)進(jìn)度預(yù)測(cè)���,8 家典型公司 2021-2024 年新增投運(yùn)產(chǎn)能合計(jì) 10.1/4.5/3.5/2.8 萬噸/日,2021 年垃圾焚燒市場(chǎng)新增投運(yùn)產(chǎn)能 13.9 萬噸/日�����。假設(shè) 2022-2024 年市場(chǎng)與典型 公司新增投運(yùn)產(chǎn)能之比維持 2021 年水平�����,測(cè)算得到 2022-2024 年市場(chǎng)新增投運(yùn)產(chǎn)能為 6.2/4.8/3.8 萬噸/日,與自上而下測(cè)算結(jié)果基本一致��,從而驗(yàn)證 2022-2024 年市場(chǎng)新增投運(yùn) 產(chǎn)能將明顯回落���。

我們預(yù)計(jì)“十四五”期間垃圾焚燒發(fā)電總市場(chǎng)規(guī)模達(dá) 3769 億元���。根據(jù)我們對(duì)市場(chǎng)產(chǎn)能和項(xiàng) 目盈利能力的分析,我們假設(shè):1)產(chǎn)能利用率=日均生活垃圾焚燒無害化處理能力*365/年生活垃圾焚 燒無害化處理量��,根據(jù)國(guó)家統(tǒng)計(jì)局生活垃圾無害化處理量數(shù)據(jù)和我們統(tǒng)計(jì)的生活垃圾焚燒 無害化處理能力���,計(jì)算得到歷年產(chǎn)能利用率情況�����,考慮到 2022 年起新投運(yùn)產(chǎn)能明顯放緩�����, 我們假設(shè) 2022-2025 年產(chǎn)能利用率逐年提升至 59%/62%/65%/68%���;2)2022-2025 年行 業(yè)存量和新增項(xiàng)目平均處理費(fèi)為 72/74/76/78 元/噸��;3)2022-2025 年噸發(fā)電量為 379/381/383/385 度�����;4)假設(shè)上網(wǎng)電價(jià)為 0.65 元/千瓦時(shí)��,2022-2025 年上網(wǎng)比例逐年提 升 0.2 個(gè)百分點(diǎn)至 84.6%��,則垃圾焚燒發(fā)電總運(yùn)營(yíng)市場(chǎng)規(guī)模至 2025 年將達(dá)到 587 億元�����,“十 四五”期間復(fù)合增速 12.8%��。根據(jù)我們對(duì)典型公司運(yùn)營(yíng)項(xiàng)目投資額的測(cè)算��,2019-2021 年垃圾發(fā)電項(xiàng)目單位投資成本維 持在 55 萬元/(噸/日)左右���,我們假設(shè) 2022-2025 年單位投資成本維持 55 萬元/(噸/日)��;考慮典型的垃圾發(fā)電項(xiàng)目投資結(jié)構(gòu)��,工程土建���、工程安裝�����、設(shè)備以及其他分別占比 25%�����、 13%�����、38%���、24%�����,同時(shí)假設(shè)垃圾焚燒發(fā)電項(xiàng)目建設(shè)周期為 18 個(gè)月�����,T 年投運(yùn)的項(xiàng)目在 T-2/T-1/T 年的建設(shè)期分別為 2.5/10/5.5 個(gè)月��,則“十四五”期間垃圾焚燒發(fā)電總工程及設(shè) 備市場(chǎng)規(guī)模分別達(dá)到 787 億元和 578 億元���。綜合考慮工程���、設(shè)備以及運(yùn)營(yíng)市場(chǎng),“十四五” 期間垃圾焚燒總市場(chǎng)規(guī)模達(dá)到 3769 億元�����。

項(xiàng)目發(fā)展趨勢(shì):增量規(guī)模下降��,行業(yè)并購加速

增量規(guī)模下降

預(yù)計(jì) 2022-2025 年新增投產(chǎn)產(chǎn)能為 2018-2021 年新增投產(chǎn)產(chǎn)能的 48%�����。根據(jù)我們對(duì)垃圾焚 燒市場(chǎng)新增產(chǎn)能的測(cè)算�,2018-2021 年新增投產(chǎn)產(chǎn)能 38.2 萬噸/日, 對(duì)應(yīng)復(fù)合增速 20%��,2022-2025 年預(yù)計(jì)新增投產(chǎn)產(chǎn)能 18.5 萬噸/日����,對(duì)應(yīng)復(fù)合增速 6%。2022-2025 年預(yù)計(jì)新增投產(chǎn)產(chǎn)能僅為 2018-2021 年新增投產(chǎn)產(chǎn)能的 48%�,未來 4 年垃圾焚 燒新增產(chǎn)能規(guī)模將大幅減少��。

行業(yè)并購加速

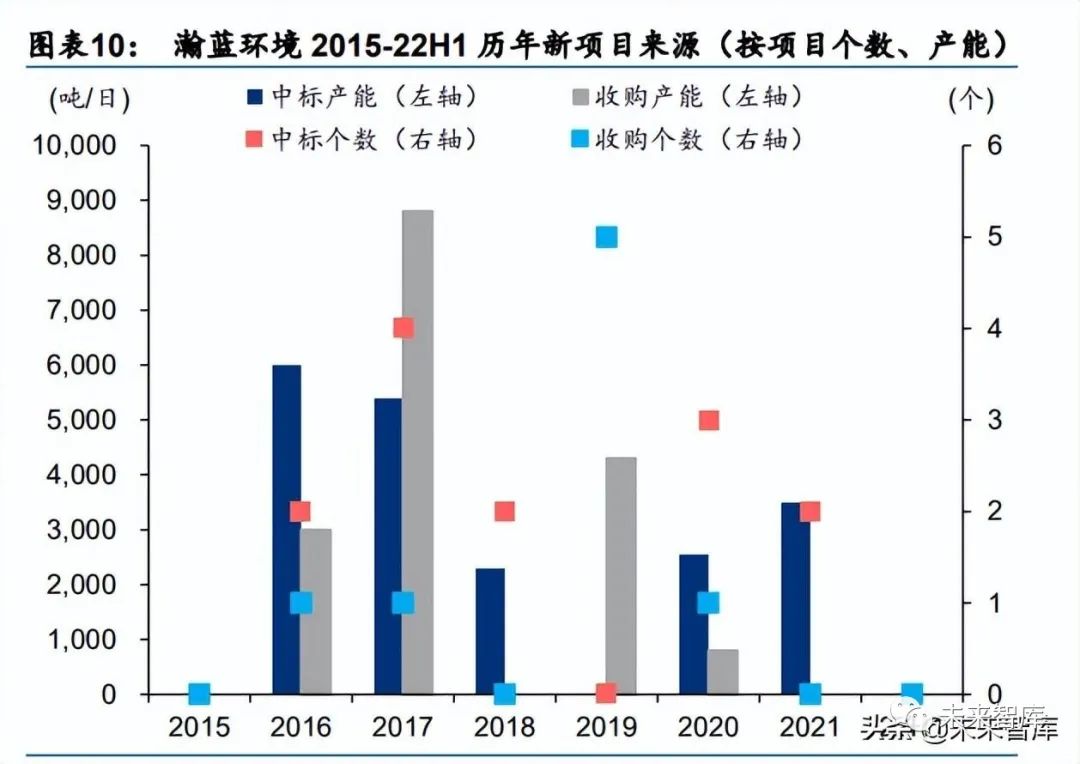

2018 年起項(xiàng)目收購開始提速。通過對(duì)生活垃圾焚燒信息平臺(tái)和電廠聯(lián)盟網(wǎng)所列示的全國(guó)生 活垃圾焚燒項(xiàng)目(全口徑�,包含城市及縣城)進(jìn)行統(tǒng)計(jì),“十三五”期間新增投產(chǎn)產(chǎn)能 34.3 萬噸/日�,2021 年新增投產(chǎn)產(chǎn)能 14.6 萬噸/日,我們預(yù)測(cè) 2022-2025 年新增投產(chǎn)產(chǎn)能 18.5 萬噸/日��。隨著增量項(xiàng)目規(guī)模萎縮�,行業(yè)標(biāo)準(zhǔn)提升(環(huán)保等成本增加),以及國(guó)補(bǔ)退坡影響����, 我們判斷行業(yè)并購整合力度將會(huì)加大。根據(jù)我們對(duì)光大環(huán)境等 8 家典型垃圾焚燒上市公司 的并購情況梳理��,2015-2021 年共發(fā)生 52 起項(xiàng)目收購�,其中城發(fā)環(huán)境、粵豐環(huán)保����、偉明環(huán) 保、瀚藍(lán)環(huán)境收購項(xiàng)目數(shù)量居前����,分別收購 13/10/10/8 個(gè)項(xiàng)目(同一項(xiàng)目一、二期合計(jì)視 為一個(gè)項(xiàng)目)�,對(duì)應(yīng)產(chǎn)能分別為 1.10/1.25/0.78/0.67 萬噸/日����,2018-2021 年項(xiàng)目收購數(shù)量 和規(guī)模均維持在較高水平且處于增長(zhǎng)趨勢(shì)����。

2022-2025 年并購整合將繼續(xù)加速。前述 8 家典型公司 2018-2021 年項(xiàng)目收購數(shù)量分別為 8/13/5/18 個(gè)�,對(duì)應(yīng)產(chǎn)能 0.97/1.26/0.64/1.51 萬噸/日,項(xiàng)目收購數(shù)量和規(guī)模均維持在較高水 平且處于增長(zhǎng)趨勢(shì)�,其中 2020 年收購數(shù)量和規(guī)模有所回落,可能是受到新冠疫情對(duì)并購交 易進(jìn)度的影響����。我們認(rèn)為,2022-2025 年期間����,新增項(xiàng)目將面臨項(xiàng)目規(guī)模化效應(yīng)減弱�,國(guó) 補(bǔ)競(jìng)價(jià)上網(wǎng)和垃圾焚燒產(chǎn)能趨于飽和帶來較低產(chǎn)能利用率,部分運(yùn)營(yíng)水平較低的企業(yè)將在 運(yùn)營(yíng)能力和盈利能力方面迎來更大考驗(yàn)��,同時(shí)其融資環(huán)境也不容樂觀��,垃圾焚燒項(xiàng)目(建 成的和待投運(yùn)的)的并購整合將繼續(xù)加速。(報(bào)告來源:未來智庫)

盈利能力:發(fā)電收入�、處理費(fèi)和 CCER 增量淡化國(guó)補(bǔ)退坡影響

傳統(tǒng)垃圾焚燒發(fā)電項(xiàng)目的盈利模式較為清晰,發(fā)電收入����、處理費(fèi)和 CCER 增量淡化國(guó)補(bǔ)退坡 影響����。項(xiàng)目收入主要由垃圾處理費(fèi)與發(fā)電收入構(gòu)成,垃圾處理費(fèi)主要由項(xiàng)目所在地環(huán)衛(wèi)或城 管部門支付����,噸價(jià)與地方財(cái)政支付能力關(guān)系較大,發(fā)電收入為垃圾處理量��、噸垃圾上網(wǎng)電量 與單位電價(jià)的乘積�,其中噸垃圾上網(wǎng)電量主要受到垃圾熱值和公司的技術(shù)能力的影響,單位 電價(jià)由燃煤標(biāo)桿電價(jià)��、省補(bǔ)�、國(guó)補(bǔ)三部分組成,國(guó)補(bǔ)可將單位電價(jià)補(bǔ)至 0.65 元/度����。通過對(duì)垃圾焚燒發(fā)電的收入進(jìn)行拆分,我們發(fā)現(xiàn)以下因素的綜合作用,使垃圾焚燒發(fā)電的 盈利能力在未來有進(jìn)一步增長(zhǎng)的空間:(1)噸上網(wǎng)電量與垃圾處理費(fèi)均呈現(xiàn)上升趨勢(shì)����;(2) CCER 項(xiàng)目帶來附加收入,增厚利潤(rùn)空間��;(3)國(guó)補(bǔ)退坡導(dǎo)致收入下滑��,但影響較為有限����。

噸上網(wǎng)電量和垃圾處理費(fèi)提升

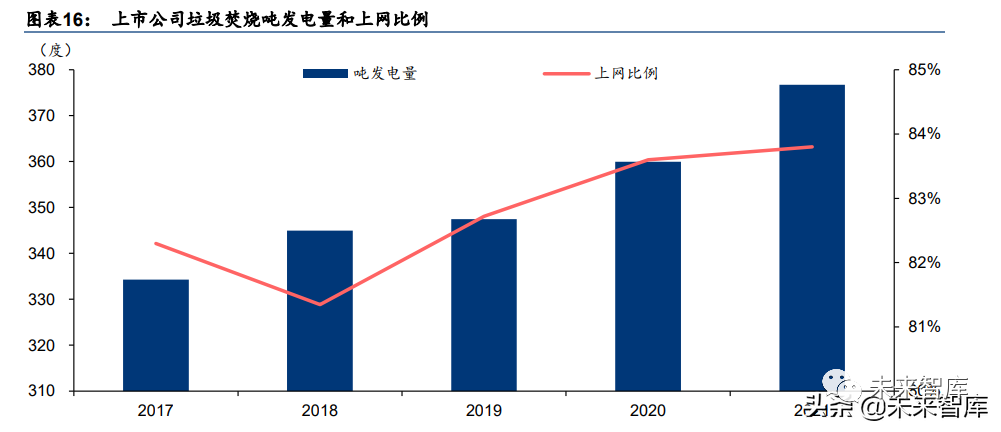

噸發(fā)電量與上網(wǎng)比率的雙重增長(zhǎng)帶動(dòng)噸上網(wǎng)電量顯著提升。將 8 家典型公司的噸發(fā)電量進(jìn) 行整理和計(jì)算��,發(fā)現(xiàn) 2017-2021 年噸發(fā)電量由 334 度提升至 377 度�,我們認(rèn)為主要有以下 兩方面原因:1)垃圾分類帶動(dòng)入爐垃圾熱值水平上升。廚余垃圾含水量高����,熱值較低,而 近年來垃圾分類在全國(guó)范圍內(nèi)的推廣�,使廚余垃圾與生活垃圾相分離,導(dǎo)致入爐焚燒的廚 余垃圾占比減少����;2)爐排爐技術(shù)進(jìn)一步推廣��。2016 年全國(guó)垃圾焚燒廠中����,使用爐排爐技 術(shù)的焚燒爐占比為 78%�,2020 年占比已經(jīng)提升至 85%以上,相比于流化床技術(shù)�,爐排爐 技術(shù)能使垃圾燃燒的更加充分��,從而提升噸發(fā)電量��,我們預(yù)計(jì) 2022-2025 年噸發(fā)電量為 379/381/383/385 度��。另外����,隨著行業(yè)整體運(yùn)營(yíng)水平上升,各企業(yè)致力于生產(chǎn)環(huán)節(jié)節(jié)能降耗����, 降低廠用電率,行業(yè)整體上網(wǎng)比率也持續(xù)增長(zhǎng)�,2018-2021 年間由 81.3%增長(zhǎng)至 83.8%, 我們預(yù)計(jì) 2022-2025 年上網(wǎng)比例逐年提升 0.2 個(gè)百分點(diǎn)至 84.6%����。以上雙重因素帶動(dòng)噸上 網(wǎng)電量顯著提升��。

2019 年開始新中標(biāo)項(xiàng)目垃圾處理費(fèi)明顯提升�。根據(jù) E20 項(xiàng)目中標(biāo)價(jià)格數(shù)據(jù)與我們的測(cè)算����, 2014-2018 年間新中標(biāo)項(xiàng)目單價(jià)較低,僅為 60-67 元/噸��,自 2019 年開始新中標(biāo)項(xiàng)目平均 處理單價(jià)明顯提升��,2021 年提高至 88 元/噸�,較 2014 年處理費(fèi)水平增長(zhǎng) 40%以上,2022 年前五個(gè)月平均噸垃圾處理費(fèi)提升至新高 96 元/噸��。我們認(rèn)為這一增長(zhǎng)主要由兩方面因素導(dǎo) 致:(1)財(cái)政節(jié)能環(huán)保支出增長(zhǎng)迅速��,2013-2019 年間增長(zhǎng) 120%��,在財(cái)政支出各類別中增 速較高����,2020 年后疫情導(dǎo)致財(cái)政支出重心轉(zhuǎn)移,節(jié)能環(huán)保支出有所下滑��,但 2022M1-5 重 拾增長(zhǎng),同比+1.7%�。(2)近年全國(guó)較多城市向居民增收垃圾處理費(fèi),以此增加地方財(cái)政收 入以及地方財(cái)政支付垃圾處理費(fèi)用的能力����。我們預(yù)計(jì) 2022-2025 年存量項(xiàng)目平均處理費(fèi)將穩(wěn)步提升。對(duì)歷年垃圾處理費(fèi)進(jìn)行產(chǎn)能加權(quán) 平均計(jì)算��,我們測(cè)算發(fā)現(xiàn)存量項(xiàng)目平均處理費(fèi)于 2014 年開始下滑����,2018 年降至最低點(diǎn)約 68 元/噸�,此后新中標(biāo)項(xiàng)目處理費(fèi)提升驅(qū)動(dòng)存量項(xiàng)目平均處理費(fèi)觸底反彈,由于新訂單占存 量規(guī)模在 2018-2021 年由 26%下降至 4%�,存量項(xiàng)目平均處理費(fèi)在 2018-2021 年由 68 元/ 噸緩慢提升至 70 元/噸。展望未來�,一方面新中標(biāo)項(xiàng)目處理費(fèi)仍將提升,另一方面��,垃圾焚 燒特許經(jīng)營(yíng)協(xié)議中普遍存在提價(jià)條款����,國(guó)補(bǔ)退坡情況下處理費(fèi)有望上調(diào),我們預(yù)計(jì) 2022-2025 年存量和新增項(xiàng)目平均處理費(fèi)為 72/74/76/78 元/噸��。

國(guó)補(bǔ)退坡影響有限

根據(jù)我們的測(cè)算,2021 年底行業(yè)國(guó)補(bǔ)規(guī)模為 64.17 億元/年��。2012 年 4 月 10 日�,國(guó)家發(fā) 改委發(fā)布《關(guān)于完善垃圾焚燒發(fā)電價(jià)格政策的通知》,明確生活垃圾折算上網(wǎng)電量暫定為 280 千瓦時(shí)/噸�,并執(zhí)行全國(guó)統(tǒng)一垃圾發(fā)電標(biāo)桿電價(jià)每千瓦時(shí) 0.65 元,其中�,當(dāng)?shù)厥〖?jí)電網(wǎng)負(fù)擔(dān) 每千瓦時(shí) 0.1 元。2012-2018 年��,發(fā)改委�、財(cái)政部和能源局共發(fā)布 7 批補(bǔ)貼清單,補(bǔ)貼覆 蓋產(chǎn)能約 18.87 萬噸�,覆蓋率約 45.9%。2020 年 3 月 12 日����,財(cái)政部明確第一批至第七批 可再生能源電價(jià)附加補(bǔ)助目錄內(nèi)的可再生能源發(fā)電項(xiàng)目,由電網(wǎng)企業(yè)對(duì)相關(guān)信息進(jìn)行審核 后��,直接納入補(bǔ)貼清單��。此后存量項(xiàng)目入庫進(jìn)程加快�,第 8 批補(bǔ)貼清單中,2020 年納入 6.02 萬噸�,各批次清單于 2021 年共納入 21.41 萬噸�,截至 2021 年底累計(jì)補(bǔ)貼產(chǎn)能達(dá) 46.30 萬 噸�,覆蓋率提升至 62.2%。假設(shè)有效運(yùn)行天數(shù)為 330 日/年�,補(bǔ)貼單價(jià)為 0.15 元/度,測(cè)算 得到 2021 年底行業(yè)國(guó)補(bǔ)規(guī)模為 64.17 億元/年����。

隨著垃圾焚燒項(xiàng)目入庫進(jìn)程加快,垃圾焚燒公司應(yīng)收補(bǔ)貼規(guī)模增加��,我們整理公司公告得 到�,2021 年底光大環(huán)境/綠色動(dòng)力/偉明環(huán)保/瀚藍(lán)環(huán)境/旺能環(huán)境應(yīng)收補(bǔ)貼為 60/11/7/6.4/5 億元,粵豐環(huán)保應(yīng)收補(bǔ)貼為 6.2 億港元�。

補(bǔ)貼拖欠問題有望解決。2021 年 3 月 24 日國(guó)家財(cái)政部印發(fā)《2022 年中央政府性基金支出 預(yù)算表》����,“其他政府性基金支出”中“中央本級(jí)支出”從 2021 年的 928 億元增加至 4,528 億元��,增量支出或?qū)⒂糜诮鉀Q可再生能源補(bǔ)貼拖欠等歷史遺留問題�。若補(bǔ)貼拖欠問題解決, 垃圾焚燒公司將因此受益����,現(xiàn)金流有望進(jìn)一步改善����,同時(shí)資金占用減少帶動(dòng)財(cái)務(wù)費(fèi)用下降��。2021 年 8 月國(guó)家發(fā)改委等 3 部門發(fā)布《2021 年生物質(zhì)發(fā)電項(xiàng)目建設(shè)工作方案》��,《方案》 明確 2021 年國(guó)補(bǔ)資金總額為 25 億元����,其中非競(jìng)爭(zhēng)配置/競(jìng)爭(zhēng)配置項(xiàng)目為 20/5 億元,后續(xù) 將逐年增加用于競(jìng)爭(zhēng)配置的國(guó)補(bǔ)規(guī)模����。《方案》主要根據(jù)時(shí)間對(duì)非競(jìng)爭(zhēng)配置與競(jìng)爭(zhēng)配置項(xiàng)目 做出了劃分�,其中 2020 年底前開工且 2021 年底前并網(wǎng)的項(xiàng)目均為非競(jìng)爭(zhēng)配置項(xiàng)目,可享 受全額補(bǔ)貼����,2021 年新開工的項(xiàng)目則為競(jìng)爭(zhēng)配置項(xiàng)目。由于競(jìng)爭(zhēng)配置項(xiàng)目補(bǔ)貼占比低�,該 政策引發(fā)市場(chǎng)擔(dān)憂,電價(jià)補(bǔ)貼未來會(huì)減少甚至取消��,垃圾發(fā)電標(biāo)桿電價(jià)可能會(huì)進(jìn)一步向燃 煤發(fā)電機(jī)組標(biāo)桿電價(jià)靠攏。

根據(jù)我們的測(cè)算�,國(guó)補(bǔ)退坡對(duì)盈利影響相對(duì)有限。按照 2012 年《關(guān)于完善垃圾焚燒發(fā)電價(jià) 格政策的通知》中的價(jià)格��,國(guó)補(bǔ)范圍內(nèi)每噸生活垃圾折算上網(wǎng)電量暫定 280 度����,垃圾發(fā)電 電價(jià) 0.65 元/度,超出 280 噸的部分則按照 0.4 元/度計(jì)算����。取各地燃煤標(biāo)桿電價(jià)中值 0.4 元/度,推算目前國(guó)補(bǔ)約為 0.15 元/度����。按照 2021 年上市公司噸上網(wǎng)電量平均值計(jì)算,并假 設(shè)國(guó)補(bǔ)價(jià)格減少 10%/20%/30%�,對(duì)垃圾焚燒發(fā)電項(xiàng)目總體收入的負(fù)面影響分別為 -1.5%/-3.0%/-4.4%,對(duì)凈利潤(rùn)的負(fù)面影響分別為-6.6%/-13.1%/-19.7%����,但考慮到根據(jù)補(bǔ)償 議價(jià)條款垃圾處理費(fèi)仍有上調(diào)空間�、噸上網(wǎng)電量提升和 CCER 帶來利潤(rùn)增厚,我們認(rèn)為國(guó) 補(bǔ)退坡對(duì)垃圾焚燒項(xiàng)目盈利影響相對(duì)有限����。

CCER 項(xiàng)目帶來利潤(rùn)增厚

2012 年我國(guó)開始建立自愿減排碳信用交易市場(chǎng)�,其標(biāo)的為 CCER����,全稱為國(guó)家核證自愿減 排量,是經(jīng)國(guó)家發(fā)改委備案并在國(guó)家注冊(cè)登記系統(tǒng)中登記的溫室氣體自愿減排量��,碳排放 企業(yè)需要按照減去自愿減排量的排放量來進(jìn)行生產(chǎn)經(jīng)營(yíng)活動(dòng)��,排放超額則會(huì)受到處罰��,但 可以向擁有多余配額的企業(yè)購買排放權(quán)來規(guī)避處罰����。CCER 的主要來源為風(fēng)電、光伏��、水 電��、秸稈發(fā)電����、垃圾焚燒發(fā)電等項(xiàng)目。

CCER 項(xiàng)目在傳統(tǒng)項(xiàng)目盈利模式基礎(chǔ)上帶來附加收入��,增厚利潤(rùn)空間。垃圾焚燒發(fā)電項(xiàng)目 主要在以下兩個(gè)方面實(shí)現(xiàn)了碳減排:(1)焚燒替代填埋����,減少了因填埋產(chǎn)生的甲烷。(2) 焚燒發(fā)電替代火力發(fā)電����,生產(chǎn)相同電量下的碳排放量相對(duì)更少。選取中國(guó)自愿減排交易信 息平臺(tái)上披露減排量的垃圾焚燒項(xiàng)目����,可以計(jì)算出每噸垃圾產(chǎn)出的 CCER 約為 0.3 噸,同 時(shí)根據(jù)復(fù)旦大學(xué)可持續(xù)發(fā)展研究中心的數(shù)據(jù)����,目前 CCER 的買入價(jià)格預(yù)期約為 60 元/噸, 對(duì)應(yīng)每噸垃圾可帶來的增量收入約為 18 元����。噸垃圾處置費(fèi)取 2021 年行業(yè)平均值 87.9 元/ 噸,噸垃圾上網(wǎng)電量取 2021 年上市公司平均數(shù)據(jù)進(jìn)行測(cè)算����,CCER 在收入/利潤(rùn)端可為項(xiàng) 目帶來約 6.4%/28.7%的增厚空間。在國(guó)補(bǔ)減少 30%情況下��,CCER 在收入/利潤(rùn)端仍可帶 來 1.9%/8.6%的增厚空間��。

產(chǎn)能增長(zhǎng)有望消除財(cái)務(wù)費(fèi)用和折舊攤銷影響

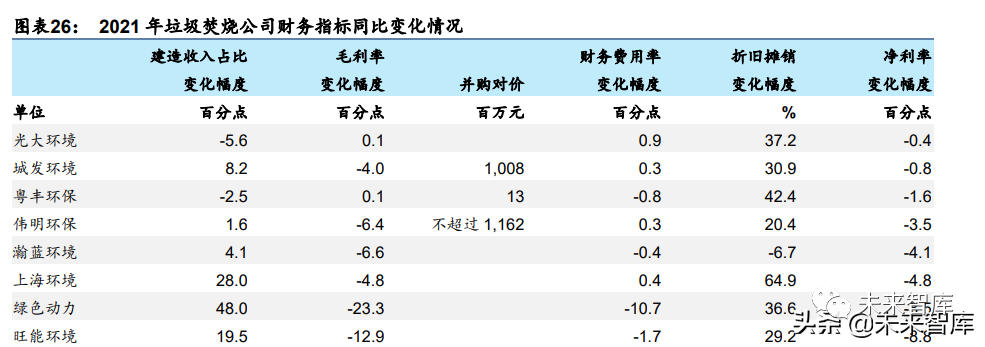

確認(rèn)建造收入拉低凈利率�。2022 年 1 月 26 日,財(cái)政部印發(fā)《企業(yè)會(huì)計(jì)準(zhǔn)則解釋第 14 號(hào)》�, 規(guī)定 PPP 項(xiàng)目社會(huì)資本方提供建造服務(wù)或發(fā)包給其他方等,應(yīng)當(dāng)確認(rèn)建造收入��,自 2021 年起開始施行����。因建造收入毛利率較低,垃圾焚燒公司確認(rèn)建造收入后����,毛利率均有較大 程度下滑,帶動(dòng)凈利率同步下滑����。綠色動(dòng)力/上海環(huán)境/旺能環(huán)境均為 2021 年首次確認(rèn)建造 收入,建造收入占營(yíng)業(yè)收入比例提升幅度(48.0/28.0/19.5pp)為行業(yè)最高����,對(duì)應(yīng)凈利率下 滑(8.8/8.5/4.8pp)也最顯著。

財(cái)務(wù)費(fèi)用和折舊攤銷影響下��,產(chǎn)能增長(zhǎng)有望穩(wěn)定盈利水平。2021 年偉明環(huán)保和城發(fā)環(huán)境均 實(shí)施了較大規(guī)模的并購����,并購交易對(duì)價(jià)分別為不超過 11.62/10.08 億元,其財(cái)務(wù)費(fèi)用率同比 均有小幅提升����,我們認(rèn)為,并購在短期會(huì)帶來財(cái)務(wù)費(fèi)用增長(zhǎng)�,但投運(yùn)產(chǎn)能的不斷增加將提 供穩(wěn)健現(xiàn)金流,改善公司財(cái)務(wù)結(jié)構(gòu)����,有望消除財(cái)務(wù)費(fèi)用增加的短期影響。綠色動(dòng)力由于首 次確認(rèn)建造收入和固廢業(yè)務(wù)增長(zhǎng)����,2021 年?duì)I業(yè)收入同比+122%,因此財(cái)務(wù)費(fèi)用率下降 10.7pp����。新增投運(yùn)產(chǎn)能帶來折舊攤銷上漲,項(xiàng)目投運(yùn)初期產(chǎn)能利用率較低��,盈利能力相對(duì) 較低����,我們認(rèn)為�,投運(yùn)項(xiàng)目產(chǎn)能度過爬坡期之后�,盈利能力可達(dá)到穩(wěn)定狀態(tài)����。

市場(chǎng)表現(xiàn)復(fù)盤,高質(zhì)量增長(zhǎng)可期

復(fù)盤垃圾焚燒公司相對(duì)市場(chǎng)指數(shù)收益�,我們認(rèn)為行業(yè)高質(zhì)量增長(zhǎng)可期。我們采用相對(duì)收益 觀察 2020 年 1 月至今 A 股和港股垃圾焚燒龍頭企業(yè)相對(duì)收益走勢(shì)��。在 2020 年上半年新冠 疫情影響背景下��,垃圾焚燒行業(yè)剛需屬性凸顯����,各省陸續(xù)發(fā)布垃圾焚燒行業(yè)中長(zhǎng)期專項(xiàng)規(guī) 劃,明確中長(zhǎng)期規(guī)劃產(chǎn)能和垃圾焚燒處理率�,在建產(chǎn)能快速釋放。在投資者關(guān)注的補(bǔ)貼方面��,2020 年 1 月到 4 月期間����,關(guān)于可再生能源發(fā)電和垃圾焚燒發(fā)電 補(bǔ)貼的政策密集出臺(tái)�,要點(diǎn)總結(jié)包括:1)堅(jiān)持以收定支原則�,做到新增項(xiàng)目不新欠;開源 節(jié)流�,通過多種方式增加補(bǔ)貼收入,緩解存量項(xiàng)目補(bǔ)貼壓力;凡符合條件的存量項(xiàng)目均納入 補(bǔ)貼清單�;對(duì)不同可再生能源發(fā)電項(xiàng)目實(shí)施分類管理。2)第一批至第七批可再生能源電價(jià) 附加補(bǔ)助目錄內(nèi)的可再生能源發(fā)電項(xiàng)目��,審核后直接納入補(bǔ)貼清單��。3)2020 年 1 月 20 日 后并網(wǎng)發(fā)電的生活垃圾焚燒發(fā)電(含沼氣發(fā)電)項(xiàng)目為新增項(xiàng)目��,國(guó)家按照以收定支的原 則�,通過可再生能源發(fā)展基金繼續(xù)予以支持。電價(jià)補(bǔ)貼政策明確后��,市場(chǎng)預(yù)期行業(yè)盈利和 現(xiàn)金流情況將迎來改善��,疊加前述多重因素共振��,行業(yè)景氣度提升����,A 股公司總體上漲趨勢(shì) 相近,H 股公司受市場(chǎng)整體行情拖累����,股價(jià)有所下調(diào)��。

2020 年下半年市場(chǎng)情緒回暖��,垃圾焚燒公司運(yùn)營(yíng)情況在疫情后恢復(fù)平穩(wěn)����,但行業(yè)項(xiàng)目釋放 和建設(shè)進(jìn)度受到較大影響�,導(dǎo)致投資者對(duì)全年業(yè)績(jī)預(yù)期較為悲觀��。另外在市場(chǎng)關(guān)注度方面��, 投資者更為關(guān)注疫情后業(yè)績(jī)反彈邏輯����,垃圾焚燒公司關(guān)注度較低,在此期間各公司股價(jià)均 出現(xiàn)明顯下挫��。

2021 年初����,垃圾焚燒公司估值再次回到相對(duì)較低位置,投資者對(duì) 2020 年疫情影響的預(yù)期 已充分消化����,股價(jià)逐步復(fù)蘇����。2021 年 5 月 6 日����,“十四五”規(guī)劃出臺(tái),明確“十四五”期間增量 空間為 22 萬噸/日�,城市生活垃圾焚燒處理能力提升空間仍有 20 個(gè)百分點(diǎn)。2021 年 8 月 發(fā)改委等 3 部門發(fā)布《2021 年生物質(zhì)發(fā)電項(xiàng)目建設(shè)工作方案》,明確電價(jià)補(bǔ)貼方案����,一是中 央補(bǔ)貼資金安排,2021 年生物質(zhì)發(fā)電中央補(bǔ)貼資金總額為 25 億元��,用于安排非競(jìng)爭(zhēng)配置 項(xiàng)目的中央補(bǔ)貼資金 20 億元�;用于安排競(jìng)爭(zhēng)配置項(xiàng)目的中央補(bǔ)貼資金 5 億元。二是央地分 擔(dān)規(guī)則����,2020 年 9 月 11 日前全部機(jī)組并網(wǎng)項(xiàng)目的補(bǔ)貼資金全部由中央承擔(dān)。2020 年 9 月 11 日(含)以后全部機(jī)組并網(wǎng)項(xiàng)目的補(bǔ)貼資金實(shí)行央地分擔(dān)����。2021 年行業(yè)公司股價(jià)上行至 階段性高點(diǎn)����。行業(yè)內(nèi)部分公司積極拓展新業(yè)務(wù)�,偉明環(huán)保和旺能環(huán)境分別布局新能源材料 和動(dòng)力電池回收,對(duì)股價(jià)形成催化�。

2022 年以來,垃圾焚燒公司處于下行和震蕩通道�,我們判斷系由于投資者擔(dān)憂市場(chǎng)趨于飽 和,增量規(guī)模下降�,垃圾焚燒公司成長(zhǎng)空間下降。偉明環(huán)保股價(jià)連創(chuàng)新高�,則是由于投資 者對(duì)于新能源材料業(yè)務(wù)項(xiàng)目進(jìn)度和增長(zhǎng)空間的預(yù)期提升��。通過對(duì)垃圾焚燒公司在建和在手 產(chǎn)能數(shù)據(jù)的整理和分析�,我們認(rèn)為行業(yè)頭部公司產(chǎn)能儲(chǔ)備充足,可保障近 2-3 年增長(zhǎng)無虞����, 同時(shí)行業(yè)步入競(jìng)價(jià)時(shí)代,頭部公司運(yùn)營(yíng)管理和成本控制優(yōu)勢(shì)凸顯�,高質(zhì)量增長(zhǎng)可期。(報(bào)告來源:未來智庫)

來源 | 未來智庫��、環(huán)衛(wèi)之聲