2021年3月���,我國第十四個五年規(guī)劃正式發(fā)布��,其中明確將氫能列入國家戰(zhàn)略性新興產(chǎn)業(yè)的重要方向�。今年���,氫能“十四五”規(guī)劃中將氫能定位為未來國家能源體系的重要組成部分��,并提出通過創(chuàng)新驅(qū)動氫能發(fā)展�。不論是培育新興產(chǎn)業(yè)還是未來能源的發(fā)展���,氫能均被賦予了重大的歷史使命�,未來發(fā)展前景可期。

資本市場最大的優(yōu)勢就是對未來的收入預(yù)期做提前定價和提前變現(xiàn)��,資本市場的投資者愿意投入資金支持前景好的科技創(chuàng)新的企業(yè)?,F(xiàn)如今,我國資本市場對于氫能所處的戰(zhàn)略性新興產(chǎn)業(yè)的支持成效突出:從行業(yè)分布看����,上市公司逐步涵蓋國民經(jīng)濟絕大部分的行業(yè)大類,戰(zhàn)略新興產(chǎn)業(yè)上市公司家數(shù)占比從2016年底的33.13%上升至2021年底逾42%����。

當(dāng)前氫能所處的商業(yè)化前期展階段與十幾年前光伏行業(yè)所處的發(fā)展階段類似。但是����,當(dāng)時我國光伏行業(yè)多數(shù)公司采取在美國上市,在美國資本市場的支持下���,我國光伏企業(yè)獲得了快速的發(fā)展�,并且成功趕超歐美企業(yè)��。推動實現(xiàn)我國光伏產(chǎn)業(yè)快速趕超的輝煌成就資本市場功不可沒�。然而,當(dāng)前中美關(guān)系復(fù)雜����,我國企業(yè)赴美上市受阻����。因此�����,培育和扶植我國氫能企業(yè)和產(chǎn)業(yè)的發(fā)展���,促進(jìn)氫能科技快速迭代創(chuàng)新���,發(fā)揮好我國資本市場的作用至關(guān)重要�,同時氫能產(chǎn)業(yè)發(fā)展也為資本市場高質(zhì)量發(fā)展提供了重要的機遇。本文圍繞萬得氫能指數(shù)涵蓋的國內(nèi)氫能產(chǎn)業(yè)鏈各上市公司開展分析��,希望引起讀者針對“我國資本市場支持氫能產(chǎn)業(yè)發(fā)展”更多的思考���。

一����、我國氫能產(chǎn)業(yè)分析前景可期

根據(jù)我國氫能源及燃料電池產(chǎn)業(yè)發(fā)展研究報告�,氫能產(chǎn)業(yè)鏈主要分三層(表1)上游:制氫�����、儲氫���、氫加注;中游:燃料電池發(fā)動機及核心零部件����;下游:燃料電池應(yīng)用。根據(jù)中國產(chǎn)業(yè)信息網(wǎng)���,氫能的熱值(143kJ/g)是煤炭(29.3kJ/g)的四倍有余����,是天然氣(45.9kJ/g)的近三倍�����。若采用可再生能源制氫��,氫能的生產(chǎn)過程不產(chǎn)生碳排放���,因此���,氫能是達(dá)成碳中和目標(biāo)的理想能源��。我國是氫能生產(chǎn)大國����,但是現(xiàn)階段我國氫能主要應(yīng)用于化工領(lǐng)域�����,能源消費占比較小�。根據(jù)國家發(fā)改委、國家能源局聯(lián)合印發(fā)《氫能產(chǎn)業(yè)發(fā)展中長期規(guī)劃(2021-2035)》���,我國77%的氫來自化石能源制氫��,21%為工業(yè)副產(chǎn)制氫。根據(jù)《氫能產(chǎn)業(yè)發(fā)展中長期規(guī)劃(2021-2035年)��,2020年我國氫能產(chǎn)量已經(jīng)達(dá)到了3342萬噸����,位居世界第一。中國氫能聯(lián)盟數(shù)據(jù)估計��,到2025年我國氫能產(chǎn)業(yè)產(chǎn)值將達(dá)1萬億元,氫氣需求量將接近6000萬噸��,實現(xiàn)二氧化碳減排約7億噸���。因此我國氫能產(chǎn)業(yè)鏈具有龐大����、產(chǎn)值高的特點���。

表1 氫能產(chǎn)業(yè)鏈

二����、氫能產(chǎn)業(yè)鏈及相關(guān)公司的情況

我國氫能發(fā)展仍然處于初級階段��,發(fā)展起步較晚�����,與國際領(lǐng)先水平相比����,我國在關(guān)鍵基礎(chǔ)材料、核心零部件,以及氫安全科學(xué)機理����、專業(yè)人才等方面,均有較大提升空間����。可喜的是����,2020年以來利好氫能產(chǎn)業(yè)的政策頻出,從而促使東部經(jīng)濟發(fā)達(dá)的地區(qū)已經(jīng)初步形成了氫能產(chǎn)業(yè)集群��。近些年�����,氫能科技攻關(guān)加速�,國內(nèi)企業(yè)正在縮小與國外企業(yè)的差距。例如���,億華通已經(jīng)形成了氫燃料電池發(fā)動機為核心的縱向一體化產(chǎn)品體系;鴻基創(chuàng)能的PEM電解槽膜電極的貴金屬載量已經(jīng)接近國際水平��。

從上游的制氫技術(shù)來看����,我國現(xiàn)在應(yīng)用的最多的制氫技術(shù)是煤制氫和天然氣制氫��,這兩種技術(shù)具有技術(shù)成熟����、成本較低的特點�。但借鑒其他國家的發(fā)展制氫路徑來看,電解制氫技術(shù)是未來的主流技術(shù)����。電解制氫技術(shù)主要包括了三種:堿性電解(AWE)、質(zhì)子交換膜(PEM)電解��、固體氧化物(SOEC)�����。我國AWE電解氫技術(shù)較為成熟���,其他的制氫技術(shù)例如PEM電解制氫技術(shù)和SOEC電解制氫技術(shù)跟國外水平相差較大�,仍然處于科技攻關(guān)階段�����。電解槽的國產(chǎn)化,輔之以碳稅政策等引導(dǎo)使得堿性電解氫技術(shù)的成本降低極具前景���,短期內(nèi)將成為主要的制氫技術(shù)����,中長期則考慮AWE電解氫和PEM技術(shù)同步進(jìn)行�。其中,2019年寶豐能源已經(jīng)開始開展200MW光伏發(fā)電及2萬標(biāo)方/小時電解水制氫儲能及綜合應(yīng)用示范項目���,另外于2021年在寧夏寧東能源化工基地建設(shè)國家級太陽能電解水制氫綜合示范項目”��,陽光電源也于2019年發(fā)布了我國首款能達(dá)到50標(biāo)方50標(biāo)方PEM電解槽“SEP50PEM”����。光伏巨頭公司隆基綠能也于2021年設(shè)立隆基氫能科技有限公司正式入局光伏+氫能市場��。其它制氫技術(shù)����,例如核制氫仍然處于初級試驗階段。

從上游的儲氫運氫技術(shù)來看�,儲氫技術(shù)主要是氣態(tài)儲氫�����、液態(tài)儲氫、固態(tài)儲氫����。我國現(xiàn)階段最廣泛應(yīng)用的是高壓氣態(tài)儲氫。根據(jù)朱明等人的研究��,高壓氣態(tài)儲氫技術(shù)是現(xiàn)階段最具備經(jīng)濟性的儲氫技術(shù)����,液態(tài)儲氫和固態(tài)儲氫由于成本高,以及受制于操作條件等仍然還處于未普及階段�����。

表2 不同儲氫技術(shù)的優(yōu)劣勢對比

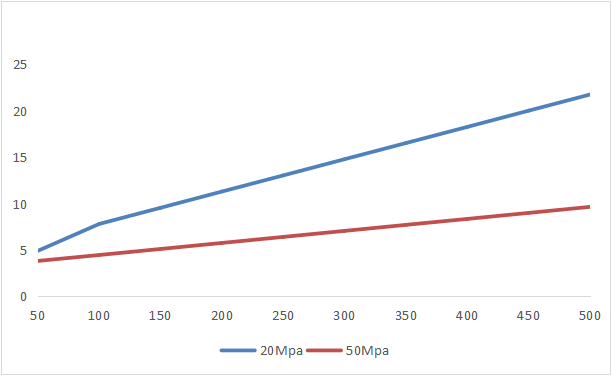

根據(jù)張軒等人的研究�����,隨著運氫距離的增加����,不同壓力的氫氣的輸運成本差異很大����,20MPa和50MPa的運輸成本逐漸拉大距離�,50MPa的優(yōu)勢距離越長越明顯(圖1),由此�,從經(jīng)濟性的角度,研發(fā)加大鋼瓶儲氫壓力在儲氫運氫發(fā)展中舉足輕重����;而根據(jù)張振揚等人研究表明表明液態(tài)氫的儲氫密度高,在超長距離運輸上更有優(yōu)勢����。因此短中期內(nèi)的儲氫運氫發(fā)展的方向是高壓氣態(tài)和液態(tài)儲氫運氫的降本和技術(shù)提升。中科富海����、航天101、國富氫能��、宏達(dá)興業(yè)等一批機構(gòu)和企業(yè)在儲氫運氫上取得了重大突破���;同時��,液態(tài)氫的生產(chǎn)�����、儲運等國家標(biāo)準(zhǔn)的出臺���,使液態(tài)氫的民用有標(biāo)準(zhǔn)可循,也為液態(tài)氫市場化做足了準(zhǔn)備�����。

圖1氫氣運輸成本與運距的關(guān)系

《中國氫能及燃料電池產(chǎn)業(yè)手冊》中指出�,氫氣管網(wǎng)盡管初期建設(shè)成本高,但它具有高安全性���;并且可以遍布城鄉(xiāng)各地�����,具有普遍性����;管道的損耗率低具有經(jīng)濟性���。因此在遠(yuǎn)期來看�,氫氣管網(wǎng)在克服技術(shù)攻關(guān)降本之后將成為儲氫運氫的主流。

從中游的燃料電池發(fā)動機以及其他核心零件來看�����,現(xiàn)階段國際上最主流采用的燃料技術(shù)是質(zhì)子交換膜技術(shù)(PEMFC)�,它可以將化學(xué)能轉(zhuǎn)成電能,產(chǎn)物無毒無污染�����,并且它相較于前幾代技燃料技術(shù)的壽命更長以及比功率更高���。根據(jù)裴普成��、李子釗等人的研究表明�����,阻礙該技術(shù)商業(yè)化的主要有兩方面原因��,一是耐久性��,二是成本��。而金屬雙極板及其涂層的導(dǎo)電性和耐久性直接影響了PEMFC的發(fā)電性能和耐久性�,因此研究金屬電極板以及其涂層對PEMFC商業(yè)化具有重要意義。目前使用的質(zhì)子交換膜多為全氟磺酸膜��,由于美國和日本企業(yè)的長期技術(shù)壟斷����,全氟磺酸膜的價格極高,因此我國短�����、中期內(nèi)研究方向是全氟磺酸膜技術(shù)攻關(guān)突破實現(xiàn)國產(chǎn)化�����,或者研究的低價的材料例如聚芳醚酮和聚砜進(jìn)行替代�����。長期的目標(biāo)是構(gòu)建全鏈協(xié)同的自主研發(fā)����。例如百利科技已經(jīng)布局質(zhì)子膜電極核心裝備一體化項目����,且已經(jīng)著手于在上海布局氫燃料電池質(zhì)子交換膜技術(shù)���。

從下游的應(yīng)用來看,燃料電池車的應(yīng)用是氫能初步市場化的突破口��,并且燃料電車被認(rèn)為是最有前途的���、綠色的和清潔的可替代能源汽車���。根據(jù)國際能源署(IEA)統(tǒng)計,我國燃料電池汽車2017年僅有50輛��,到2021年發(fā)展到8440輛��,占據(jù)世界總量的20%���,有強勁的發(fā)展勢頭���。燃料電池車難以普及的原因,主要是成本高�����,其中燃料電池的成本占整車成本的70%。整車技術(shù)方面美錦能源已經(jīng)基本形成了膜電極MEA-氫燃料電池電堆-氫燃料電池動力系統(tǒng)總成-整車制造+加氫站”較為完整的產(chǎn)業(yè)鏈���。根據(jù)中國氫能聯(lián)盟編制的《中國氫能及燃料電池產(chǎn)業(yè)白皮書》短期(到2025年)來看我國設(shè)置了五個城市示范群作為試驗點���,其中京津冀示范城市群合計將推廣至少1.63萬輛燃料電池車、牽頭城市上海至少推廣1.65萬輛燃料電池車�����。中長期(2050年)來看燃料電池車產(chǎn)量達(dá)到500萬輛/年��。

三����、中國氫能產(chǎn)業(yè)在資本市場的表現(xiàn)分析

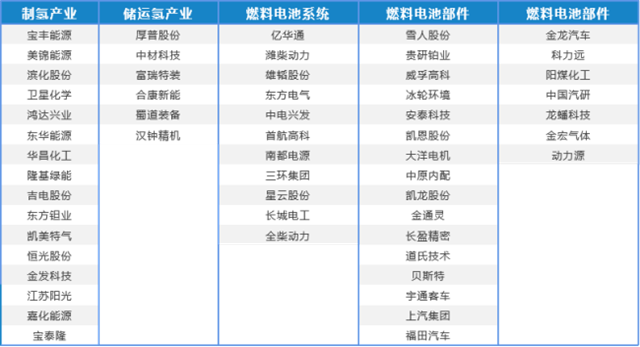

得益于強有力的政策驅(qū)動�,以及電解槽技術(shù)的突破,資本市場的資金紛紛投入氫能行業(yè)��,從2021年起��,氫能指數(shù)表現(xiàn)強勁��,漲跌幅����、市盈率�、市凈率屢屢跑贏大盤�����。根據(jù)Wind數(shù)據(jù)庫所整理的氫能產(chǎn)業(yè)鏈中的各產(chǎn)業(yè)鏈主要參與企業(yè)(表3)��。其中主要的上市企業(yè)���,例如�����,隆基綠能�、寶豐能源已經(jīng)市值超過千億����。

表3 氫能產(chǎn)業(yè)鏈各上市公司

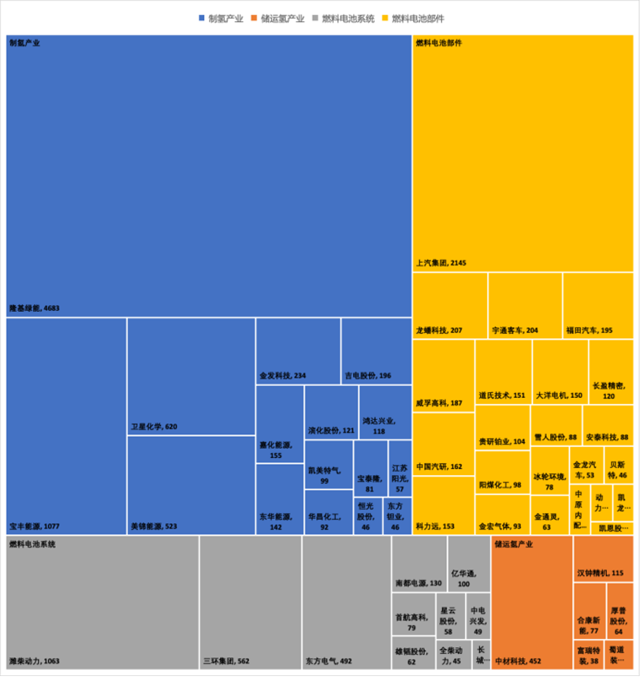

從市值來看,整個氫能板塊市值約為16,256億元(圖6)���,市場上的主要龍頭企業(yè)為隆基綠能��、上汽集團�、濰柴動力、寶豐能源等����,氫能龍頭公司均表現(xiàn)不俗。例如��,隆基綠能總市值約5000億�����,現(xiàn)價61.8元����,公司ROE和ROA分別為50.64%、9.35%����,每股收益為1.71元。濰柴動力�����,總市值1100億����,現(xiàn)價12.61元。公司ROE和ROA分別為14.81%�����、4.22%�,每股收益為0.12元,美錦能源當(dāng)前市值513.29億�����,現(xiàn)價19.7元�,ROE和ROA分別為18.83%、3.44%�,每股收益為0.16元]龍頭股的財務(wù)指標(biāo)表現(xiàn)良好,均體現(xiàn)出企業(yè)的強盈利能力����。總體來看氫能板塊估值�����,仍有上升空間�����,我國氫能仍然處于政策推動階段,配合利好政策的落地以及科研成果的商業(yè)化�����,長遠(yuǎn)來看��,資本將繼續(xù)青睞于氫能市場��。

圖2 氫能產(chǎn)業(yè)鏈各上市公司市值 (億元)

數(shù)據(jù)來源:WIND數(shù)據(jù)庫

自2015年氫能指數(shù)8841063.WI創(chuàng)立以來���,一直平穩(wěn)增長波動上升(圖3)�。

圖3 氫能指數(shù)收盤價

數(shù)據(jù)來源:WIND數(shù)據(jù)庫

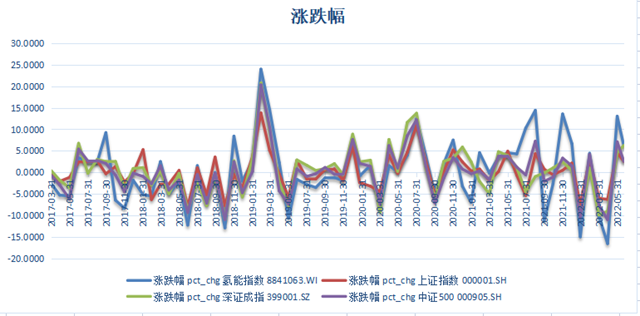

自2019年開始?xì)淠苁状伪粚懭胝撸?020年一系列政策出臺大力推行氫能發(fā)展到寫入“十四五”規(guī)劃確定氫能源的戰(zhàn)略地位����,氫能指數(shù)估值也隨著政策的一步步推動穩(wěn)步上升,基本超越大盤指數(shù)(圖4)��,其中2021年氫能指數(shù)攀升40%����,超上證指數(shù)8倍,超深證成指13倍����,超中證500指數(shù)2.6倍。2022年3月底國家能源局發(fā)布《氫能產(chǎn)業(yè)發(fā)展中長期規(guī)劃(2021-2035年)》氫能指數(shù)又開始波動上升��,屢屢超過中證500�、上證A股等指數(shù)。這說明了市場對利好信息的反應(yīng)����,資本市場對利好政策的敏感。

圖4 氫能指數(shù)漲跌幅

數(shù)據(jù)來源:WIND數(shù)據(jù)庫

市凈率(圖5)是指每股股價與每股凈資產(chǎn)的比率��,市凈率是評估一家上市公司的是否具備投資安全系數(shù)的核心財務(wù)指標(biāo)���,從2021年5月開始���,氫能指數(shù)的市凈率遠(yuǎn)超上證A股和中證500,說明相對于其他指數(shù)氫能指數(shù)是更安全的投資����。

圖5 市凈率對比

數(shù)據(jù)來源:WIND數(shù)據(jù)庫

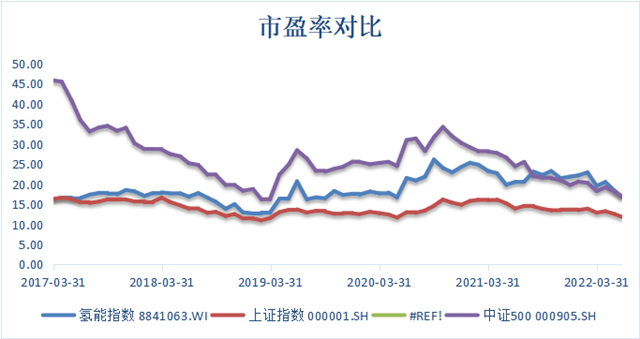

市盈率(圖6)是指股票價格除以每股收益(每股收益,EPS)的比率,氫能指數(shù)的市盈率在2021年末也反超其他指數(shù)��,說明氫能指數(shù)市場更有盈利可能���。

圖6 市盈率對比

數(shù)據(jù)來源:WIND數(shù)據(jù)庫

原標(biāo)題:IIGF觀點 | 基于資本市場視角的氫能產(chǎn)業(yè)分析